21世紀資本研究院研究員 董鵬 成都報道

鋰礦爭奪互相截胡,動力電池被“賭性堅強”引領,中游材料又在瘋狂“內卷”……

在石大勝華公布投資建設電解液、六氟磷酸鋰項目后,市場上便有人將其評價稱“華魯恒升投產DMC,搶石大勝華的飯碗。石大勝華投建電解液和6F,要和天賜、多氟多搶市場,加速內卷吧。”

既是內卷,也是一次行業(yè)外部資本的爭奪。能源變革大趨勢下,行業(yè)內、外部企業(yè)都想分一杯羹,而電解液也并非爭奪的唯一焦點。

磷酸鐵鋰,年內最為炙手可熱的動力電池材料,因裝機量猛增并反超三元電池,成為了上市公司投資與跨界的焦點。

11月8日,鈷業(yè)龍頭華友鈷業(yè)公告,與興發(fā)集團簽署《合作框架協議》,在湖北宜昌合作投資磷礦采選、磷化工、濕法磷酸、磷酸鐵及磷酸鐵鋰材料的一體化產業(yè),建設50萬噸/年磷酸鐵、50萬噸/年磷酸鐵鋰及相關配套項目。

另據21世紀資本研究院不完全統(tǒng)計,8月至今,已有10家上市公司計劃投建磷酸鐵鋰項目,其中不包括未確定投資金額的華友鈷業(yè),其他公司合計投資金額便已超過300億元,共涉及205萬噸磷酸鐵、101萬噸的磷酸鐵鋰產能。

這是什么概念?

百川盈孚提供的數據顯示,2020年底國內磷酸鐵鋰產能、產量分別為20萬噸、12萬噸左右,至今產能增加至60至70萬噸,全年產量則有望突破40萬噸的水平。

年內產能已經翻倍增長后,仍然有百萬噸級別的擬建產能在下半年發(fā)布,嗅覺最為敏銳的產業(yè)資本投建邏輯是什么?這是否又意味著磷酸鐵鋰的產能即將過剩?

磷酸鐵鋰的逆襲

動力電池技術路線的爭論始終沒有停止,至今演變出的兩大主流產品一是三元電池,二是磷酸鐵鋰電池。

二者,各有優(yōu)勢和劣勢,綜合性能方面三元電池更強,但是成本更高。

國內補貼力度大時,三元電池市場占據優(yōu)勢地位,不過補貼政策逐步退出、新能源汽車增長轉向市場化增長后,降成本才是主旋律。

于是,磷酸鐵鋰電池今年市場份額、同比增速反超三元電池。

相應的,磷酸鐵、磷酸鐵鋰材料需求隨之暴增。相關數據顯示,2021年1-9月,國內磷酸鐵鋰需求量達25.32萬噸,同比增長227.54%。

也正是在上述背景下,才有了去年磷酸鐵鋰產量不過12萬噸,今年全年卻有望突破40萬噸相匹配的一幕。

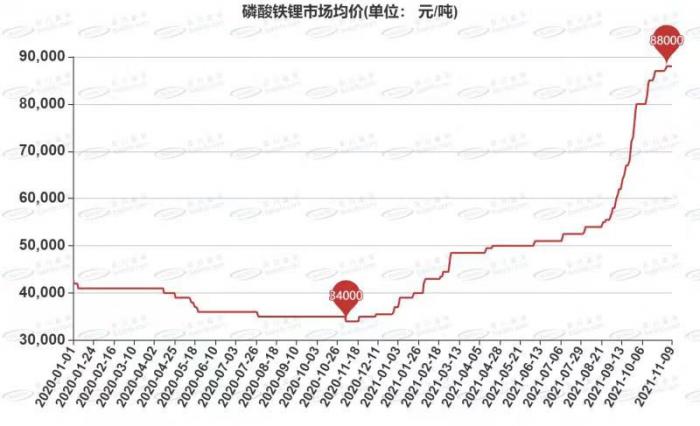

需求增長,疊加碳酸鋰等成本端的抬升,磷酸鐵鋰價格隨之大幅上漲。

百川盈孚數據顯示,2020年低點時,磷酸鐵鋰不過3.4萬元/噸,至今已升至8.8萬元/噸,升幅落后于鋰鹽,但是拉漲力度同樣可觀。

只是,相較于碳酸鋰、氫氧化鋰等鋰鹽,磷酸鐵鋰生產環(huán)節(jié)似乎算不上一個“好買賣”。

“(電池)材料這個環(huán)節(jié),基本就是掙個加工費。”百川盈孚分析師季澤偉作出如上評價。

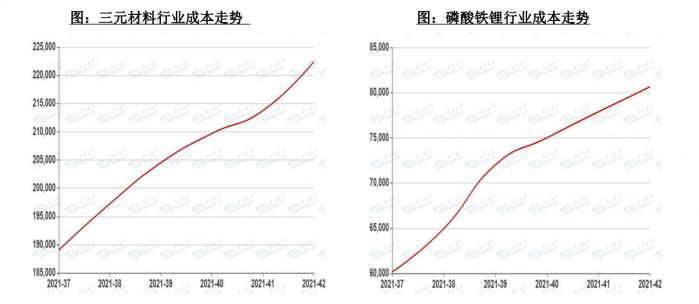

根據他測算的結果顯示,雖然每家企業(yè)成本控制存在差異,但是按照原料測算成本,目前磷酸鐵鋰原料成本至少在8.2萬元/噸左右。

相當于,每噸磷酸鐵鋰的毛利潤不過6000元。

對于鋰鹽企業(yè)而言,這點利潤空間可能看不上,但是所處的行業(yè)不同,看待價格和利潤的角度自然不同。

尤其是對于很多周期性行業(yè)的公司而言,很多產品市場價都沒超過1萬元。加之其傳統(tǒng)主業(yè)處于相對穩(wěn)定的狀態(tài),新能源汽車相對確定性的增長,無疑為這部分企業(yè)提供了產業(yè)升級的機會。

縱觀上述8月以來宣布投產的上市公司,可大致分為新能源材料企業(yè)、具備資源的磷化工企業(yè),以及其他化工企業(yè)。

其中,新能源材料類企業(yè),包括了華友鈷業(yè)、川能動力,其項目對應資源分布為興發(fā)集團和四川馬邊彝族自治縣的磷礦資源,以此建設磷酸鐵鋰項目。

云圖控股,則是此前的新都化工,復合肥生產企業(yè)之一。今年9月初,也已宣布年產35萬噸電池級磷酸鐵及相關配套項目。

相比之下,龍佰集團、中核鈦白則屬于鈦白粉行業(yè)龍頭,而兩家公司亦不約而同選擇投建磷酸鐵鋰產能,顯然這是具備一定行業(yè)邏輯的。

龍佰集團,2020年鈦白粉產能101萬噸,近期宣布將新建20萬噸,遠期總產能達121萬噸,已經處于全球同業(yè)絕對一線梯隊。

市場容量,不會允許公司不限制地擴產,保證主業(yè)穩(wěn)定基礎上適當延伸才能獲得新的增長,而磷酸鐵鋰又與公司原有主業(yè)形成交叉。

采用硫酸法鈦白粉生產的鈦白粉,每噸可以產生近3噸硫酸亞鐵,作為固廢處置困難,但是經過處理之后卻可以用于生產電池級磷酸鐵、磷酸鐵鋰。

相比于其他企業(yè),這類企業(yè)至少在磷酸鐵鋰的鐵源方面具備明顯優(yōu)勢。

2023產能面臨過剩節(jié)點?

產能過剩的前提是,供應與需求的不匹配。

雖然年初至今國內磷酸鐵鋰產能、產量均出現大幅增長,但是得益于終端新能源汽車滲透率的快速提升,供需關系仍然處于緊平衡狀態(tài)。

先說需求端,“總盤子”持續(xù)擴大。今年9月,新能源汽車銷量達35.7萬輛,續(xù)創(chuàng)歷史單月銷量紀錄,前9月合計銷量為215.7萬輛,同比增長1.9倍,全年銷量大概率超過乘聯會等機構240萬輛的預期值。

結構方面,上游原材料價格不斷走高,但是新能源汽車的市場拓展又要求成本的下降,于是更多企業(yè)開始轉向“性價比”更高的解決方案。

市場銷量數據也在證明,不具備續(xù)航優(yōu)勢的磷酸鐵鋰電池完全可以滿足部分需求,這從五菱宏觀MINIEV的巨大成功和特斯拉、小鵬,以及越來越多的外資車企轉向磷酸鐵鋰電池便可看出。

21世紀資本研究院注意到,國內新能源汽車的銷量結構呈“紡錘形”布局,20萬元以上級別被特斯拉、小鵬、理想等品牌占據,5萬元以下則是五菱的天下。

但是,今年9月比亞迪秦、宋兩款插混車型和比亞迪秦純電車型迅速放量,并躋身當月新能源汽車銷量第4至6位,而公司又是磷酸鐵鋰電池的擁躉,也極大帶動了磷酸鐵鋰的需求。

雖然近期業(yè)內再次傳出特斯拉4680大圓柱電池的新進展,但是在未實現大規(guī)模裝機前,磷酸鐵鋰占據優(yōu)勢的趨勢短期難改,需求將保持穩(wěn)定增長。

再來看供應端。雖然華友鈷業(yè)等公司下半年宣布了密集的擴產計劃,但是產能的釋放并非一蹴而就。

其中,很多磷酸鐵和磷酸鐵鋰產能尚處于意向性協議、設立合資公司,或者是董事會剛剛審議通過階段,項目尚未啟動建設。

對此,季澤偉指出,磷酸鐵鋰產能的建設周期需要1年到1年半左右,“國內很多新建產能是今年下半年才公布,等到其產能釋放至少要到2022年下半年底或者2023年。”

還有一個細節(jié),看似動輒20萬噸、50萬噸的新建產能看可觀,但是具體實行時是分批投建、產能無法集中一次性釋放。

僅以龍佰集團20萬噸磷酸鐵鋰項目為例,項目分三期建設,一期、二期產能分別為5萬噸,三期為10萬噸。

華友鈷業(yè)與興發(fā)集團的50萬噸磷酸鐵鋰項目,目前也只是處于框架協議階段。對此公司亦在公告中表示,“近期市場上發(fā)布的磷酸鐵鋰投資計劃較多,可能導致未來磷酸鐵鋰市場供需關系發(fā)生變化,產品價格存在下滑風險,進而影響公司投資規(guī)劃及預期收益。”

所以,真正能夠在2022年釋放的產能,與上述跨界的行業(yè)外部企業(yè)沒有太大關系,若后期行業(yè)景氣度發(fā)生變化,很多二期、三期項目的產能也不會如期釋放。

“鋰、磷等原材料方面也有一定制約。磷礦資源不缺,但是目前存在一定電池級產品的結構性短缺問題。”季澤偉表示。

而就2022年來看,供給主力的澳洲礦山鋰輝石供給彈性有限,供給端也不會出現較為明顯的好轉。

綜上,21世紀資本研究院認為,2022年磷酸鐵鋰供需仍然處于供需緊平衡狀態(tài),至于產能過剩何時出現則需視供給端產能釋放節(jié)奏而定。

另據季澤偉反饋,從與業(yè)內的溝通情況來看,預計2022年還能維持相對緊缺的狀態(tài),但是如果2023年有幾百萬噸的產能釋放,將加速產能過剩節(jié)點的來臨。

從成本比拼到“合縱連橫”

有機構測算結果顯示,按21H1原料市場均價核算,相比鐵源外購企業(yè),鐵源自給可節(jié)省單噸成本1676元。

鈦白粉企業(yè)投建磷酸鐵鋰產能的優(yōu)勢是鐵源,磷化工企業(yè)的優(yōu)勢則是磷源,可歸根到底都是采用既有的產品,以達到降低生產成本的效果。

相比之下,一些更為重要的因素需要考慮。

“磷酸鐵鋰的門檻并不算高,成本比拼固然重要,但是對于很多新進入的企業(yè)而言,產品出來后,如何進入客戶的供應體系更為關鍵。”季澤偉指出。

現階段的供需狀態(tài)是,動力電池材料與廠家、車企之間的深度綁定與聯合。

比如,一家磷酸鐵鋰生產商,下游客戶動力電池廠家鎖定自身部分車企的同時,還會指定其磷酸鐵鋰中鋰鹽原料的供應商。

上述供需格局下,解決辦法無外乎兩種,一種是企業(yè)市場拓展能力足夠強大,能夠擠占德方納米、湖南裕能等原有龍頭的市場,另一種則是直接與寧德時代、比亞迪等動力電池企業(yè)綁定,通過進入其供應體系,直接將新建產能的市場鎖定。

第二種方式,顯然最為安全保險。下半年各家上市公司的新建項目,似乎也驗證了上述判斷,往往一個項目便云集了資源方、技術方和需求方。

湖北宜化前期擬定30萬噸磷酸鐵項目中,其合作方為寧波邦普時代新能源有限公司。該公司為寧德時代控股子公司,主要負責寧德時代的鎳、鈷、鋰、磷等資源的布局落地和電池材料的技術開發(fā)和產業(yè)化。

川能動力的磷酸鐵鋰項目,更為典型。

具體方式為設立合資公司,設立初始注冊資本為5億元,后續(xù)各股東方按出資比例增資至10億元。

其中,四川路橋、川能動力方面各67%和20%,馬邊彝族自治縣禾豐國有資產有限公司以無形資產入股12%,比亞迪則持股比例則僅為1%。

持股數量過低,看似用處不大。

但是對該項目而言,卻與國內最大的需求方之一比亞迪形成了股權聯系,有助于產品進入其供應體系中,比亞迪則通過外部的股權合作,又新增一部分動力電池材料的潛在來源。

華友鈷業(yè)等新材料供應商,由于早前進入動力電池供應體系中,新建產能的市場也較有保障。

相比之下,具備磷礦資源,借機轉到動力電池材料領域的復合肥生產企業(yè),未來則會可能面臨市場拓展的問題。

磷酸鐵鋰市場供應緊張時,可能還不是很突出,但是一旦供需轉向平衡,市場競爭將明顯增加。

這也是部分上市公司投建磷酸鐵鋰產能的風險點。

市場好,啥事沒有,市場轉壞,產能釋放都是兩說,這一切都要看接下來新能源汽車的“臉色”行事……

粵公網安備 44010402000579號

粵公網安備 44010402000579號