出品|21世紀新健康研究院

撰寫|21世紀新健康研究院研究員季媛媛

編 輯 | 徐旭

設 計 | 張佳俊

統(tǒng)籌策劃|徐旭、于曉娜

2021年是國家“十四五”規(guī)劃開局之年,也是“健康中國2030”戰(zhàn)略黃金十年新起點。在新冠疫情持續(xù)肆虐兩年之下,醫(yī)藥健康行業(yè)已成為全球競逐的產業(yè)新高地。

從全球來看,2021年醫(yī)療健康行業(yè)IPO數(shù)量僅次于科技行業(yè)。在國內來看,2021年成功登陸A股科創(chuàng)板的醫(yī)藥企業(yè)共38家,遠超2020年的28家,2019年的16家。而在港交所,2021年共有20家未盈利生物科技公司在港股成功IPO,已遞交IPO申請的醫(yī)療健康行業(yè)企業(yè)超過20家,9成以上是來自內地的企業(yè)。

近年來,國內生物醫(yī)藥企業(yè)密集登陸資本市場,這既得益于2018年港股18A上市新規(guī)和2019年上交所科創(chuàng)板的推出,為未盈利生物醫(yī)藥創(chuàng)新企業(yè)開啟了“IPO融資潮”,也得益于自2015年以來國家新藥審評審批制度持續(xù)改革,為中國生物醫(yī)藥產業(yè)創(chuàng)新發(fā)展注入了強勁動力。

“近年來,我國新藥創(chuàng)制的格局發(fā)生巨大變化,企業(yè)創(chuàng)新能力增強,逐步成為技術創(chuàng)新主體。與此同時,企業(yè)承擔國撥經(jīng)費比重大幅上升,從28.1%提高至53.6%,企業(yè)投入的新藥研發(fā)模式也逐漸形成。”中國科學院院士、重大新藥創(chuàng)制國家重大科技專項技術副總師陳凱先此前對21世紀經(jīng)濟報道說道。

2015年以來,我國逐步建成了一個相對完整的醫(yī)藥創(chuàng)新生態(tài)系統(tǒng)。在政策、資本、企業(yè)、人才四重共振下,形成了一個創(chuàng)新主體積極、資本投入持續(xù)、參與者多樣化的緊密協(xié)作共同推動的良性循環(huán)體系。

2020年,中國對全球醫(yī)藥研發(fā)的貢獻躋身“第二梯隊”前列,其中中國對全球研發(fā)管線產品數(shù)量的貢獻躍至約14%,在全球排名第二,僅次于美國。

中國也從最初的創(chuàng)新跟跑者快速成長為并跑者,涌現(xiàn)了一批致力于自主創(chuàng)新的本土生物醫(yī)藥創(chuàng)新企業(yè),一批“中國新”甚至“全球新”的產品,加速從中國市場走向世界舞臺。

據(jù)21世紀新健康研究院統(tǒng)計,2021年國家藥監(jiān)局共批準76個新藥(不包含新適應癥、疫苗),遠超2020年的48個。其中,由國家藥監(jiān)局批準上市的創(chuàng)新藥有26款(不含疫苗和中藥創(chuàng)新藥),這一數(shù)量創(chuàng)近3年來新高。

毫無疑問,國內生物醫(yī)藥企業(yè)正進入創(chuàng)新收獲期,作為中國醫(yī)藥健康行業(yè)的發(fā)展主線,創(chuàng)新藥正成為中國醫(yī)藥健康市場進一步擴容的主要驅動力。

據(jù)國家統(tǒng)計局數(shù)據(jù),截至2020年,中國生物醫(yī)藥行業(yè)市場規(guī)模3.57萬億元,較上年增加0.28萬億元,同比增長8.51%。預計2022年中國生物醫(yī)藥行業(yè)市場規(guī)模將突破4萬億元。

不過在2021年下半年,近三年來在資本市場上炙手可熱的生物醫(yī)藥板塊開始出現(xiàn)“降溫”跡象。在多重因素影響下,二級市場對生物醫(yī)藥企業(yè)的投資邏輯正在發(fā)生變化,其中一個最大的變化就是:不論是在科創(chuàng)板還是港股,生物醫(yī)藥企業(yè)IPO“破發(fā)”正成為新常態(tài)。

那么,生物醫(yī)藥行業(yè)正在發(fā)生哪些變化?支撐行業(yè)成為“黃金賽道”的邏輯是否還存在?未來是否值得持續(xù)深度關注?答案或許可以在2021年中找到,也可能會隨著2022年的發(fā)展而慢慢浮現(xiàn)。

第一部分:創(chuàng)新藥加速落地,藥企進入“收獲期”

醫(yī)療健康行業(yè)一直屬于“黃金賽道”,在多重利好因素驅動下,特別是2015年啟動藥政改革以來我國醫(yī)藥產業(yè)已邁入快速發(fā)展期,新藥上市和商業(yè)化步伐不斷加快,市場容量也在穩(wěn)步上升。

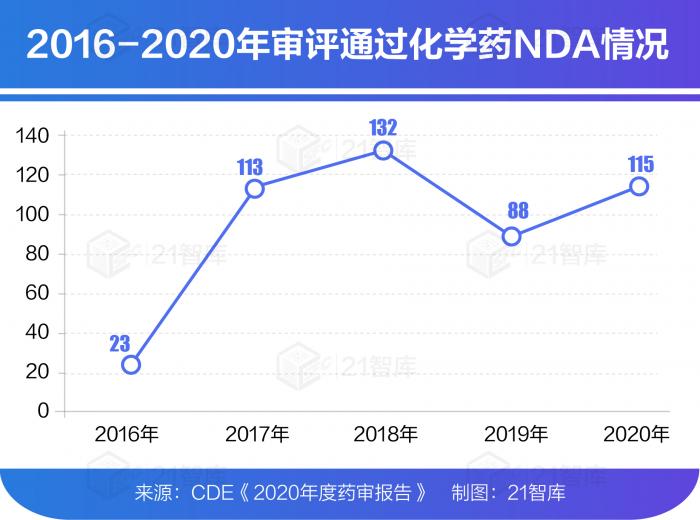

2020年CDE審評通過批準IND(新藥臨床試驗)申請1435件,較2019年增長54.97%;審評通過NDA (新藥上市申請)208件,較2019年增長26.83%;審評通過ANDA(仿制藥上市申請) 918件;審評通過批準一致性評價申請577件,較2019年增長121.92%。

其中,審評通過創(chuàng)新藥上市申請20個品種(1 類化學藥14個、中藥創(chuàng)新藥4個、創(chuàng)新生物制品2個)。審評通過境外生產原研藥品NDA 72個品種(含新增適應癥品種)。

此外,2020年,藥審中心受理1類創(chuàng)新藥注冊申請共1062件(597個品種),較2019年增長51.71%。其中,受理IND申請1008件(559個品種),較2019年增長49.78%;受理NDA 54件(38個品種),較2019年增長100.00%。

2021年,據(jù)21世紀新健康研究院統(tǒng)計,國家藥監(jiān)局共批準76個新藥(不包含新適應癥、疫苗),遠超2020年的48個。其中,由國家藥監(jiān)局批準上市的創(chuàng)新藥有26款(不含疫苗和中藥創(chuàng)新藥),這一數(shù)量創(chuàng)近3年來新高。2020年為14款,2019年則為16款。此外,2021年經(jīng)國家藥監(jiān)局批準上市的中藥創(chuàng)新藥為12款。

在2021年獲批上市的創(chuàng)新藥中有多個重磅產品,如中國首款新冠中和抗體聯(lián)合療法、中國首款可皮下注射的抗PD-L1單抗、中國首款CAR-T細胞療法產品、中國首款選擇性MET抑制劑、首款由中國公司自主研發(fā)的抗體偶聯(lián)(ADC)藥物等。

隨著國內生物醫(yī)藥企業(yè)創(chuàng)新能力不斷加強,新藥研發(fā)上市步伐隨之加快。與此同時,新藥納入國家醫(yī)保目錄的數(shù)量不斷增多速度也更快。作為國內醫(yī)療消費最大的買單方,國家醫(yī)保也對創(chuàng)新藥打開了準入大門——每年通過國家醫(yī)保談判,實時對國家醫(yī)保目錄進行動態(tài)調整,為企業(yè)的創(chuàng)新“兜底”。

如在2021年國家醫(yī)保談判前,通過初步形式審查的目錄外藥品(179個)中,93.02%為2016年以后新上市的藥品。

據(jù)2021年國家醫(yī)藥談判結果,共計117種藥品被納入談判范圍。最終94種藥品(目錄外67種,目錄內27種)談判成功,總體成功率80.34%。在67種談判成功的目錄外獨家藥品中,有66種為2020年上市的藥品,新藥納入率達99%。

其中,首次參與醫(yī)保國談的新藥共計20種,包括PARP抑制劑、BTK抑制劑、ALK抑制劑、ADC藥物、CAR-T療法等。

從近幾年的醫(yī)保目錄調整情況來看,創(chuàng)新藥的納入占比幅度逐年提升。新藥從上市到納入醫(yī)保的時間也大幅縮短,中國藥學會和中國醫(yī)療保險研究會發(fā)布的《醫(yī)保藥品管理改革進展與成效藍皮書》顯示,在2016年至2020年上市的34款創(chuàng)新藥中,已有26種藥品進入醫(yī)保目錄,占比達76.5%。

這也意味著聚焦創(chuàng)新藥成為一大趨勢。

不過對企業(yè)來說必須是真創(chuàng)新。只有真正扎實創(chuàng)新才有商業(yè)化創(chuàng)新產品落地,才能兌現(xiàn)業(yè)績預期。

2021年7月2日,CDE發(fā)布的《以臨床價值為導向的抗腫瘤藥物臨床研發(fā)指導原則》征求意見稿,一度引發(fā)生物醫(yī)藥板塊集體跳水,被認為是對行業(yè)的超級“利空”新政。不過該新政因直指創(chuàng)新藥研發(fā)“偽創(chuàng)新”問題,遏制Me-too新藥的泛濫,從長遠來看,是在助推中國生物醫(yī)藥行業(yè)創(chuàng)新升級。

對此,同濟大學附屬東方醫(yī)院李進教授曾在一行業(yè)論壇公開直言:大浪淘沙的時代,醫(yī)藥股“閃崩”會把那些專門做仿制藥和Me too的企業(yè)消滅。讓中國真正的創(chuàng)新企業(yè)能走上前臺,讓他們開發(fā)真正的新藥創(chuàng)制產品,走向全世界。

第二部分:企業(yè)IPO扎堆,投融資熱情高漲

隨著國內逐步形成良性發(fā)展的醫(yī)藥創(chuàng)新生態(tài),創(chuàng)新藥不斷加速落地商業(yè)化,企業(yè)和資本都償?shù)搅藙?chuàng)新的“甜頭”,這也不斷正向激勵著中國生物醫(yī)藥產業(yè)加速從全球第二梯隊向第一梯隊加速邁進。

當然,在疫情背景下,醫(yī)療健康行業(yè)在全球都是炙手可熱的賽道,吸引著大量的資本進入。

據(jù)數(shù)據(jù)公司Refinitiv統(tǒng)計顯示,扣除SPAC部分,2021年全球IPO的總數(shù)量為2097宗,IPO共募資4020億美元。與2020年相比,募資金額上升81%,IPO數(shù)量增長51%。 分行業(yè)來看,醫(yī)療健康行業(yè)IPO有332宗、占全部IPO數(shù)量的15.8%,僅次于科技行業(yè)。

作為全球最大的醫(yī)藥消費新興市場,中國生物醫(yī)藥不論是在一級市場還是二級市場都是公認的“黃金賽道”。

據(jù)動脈網(wǎng)數(shù)據(jù),僅2021年上半年,國內醫(yī)療健康融資總額達927億元(僅限天使輪到IPO前融資),同比增長70%,創(chuàng)歷史同期新高。此外,融資事件數(shù)為546次。

此外,據(jù)21世紀新健康研究院初步統(tǒng)計,2021年成功登陸A股科創(chuàng)板的醫(yī)藥企業(yè)共38家,而2020年科創(chuàng)板上市藥企數(shù)量為28家,2019年為16家。

2021年,在香港成功IPO企業(yè)為98家,其中生物科技與健康行業(yè)企業(yè)數(shù)量最多,超30家。

此外,截至2021年,在港交所按18A章新規(guī)上市的未盈利生物科技公司達48家,其中2021年共有20家未盈利生物科技公司在港成功IPO,而已遞交IPO申請的醫(yī)療健康行業(yè)企業(yè)超過20家。

近年來,國內生物醫(yī)藥企業(yè)密集登陸資本市場,這既得益于2018年港股18A上市新規(guī)和2019年上交所科創(chuàng)板的推出,為未盈利生物醫(yī)藥創(chuàng)新企業(yè)開啟了“IPO融資潮”,也得益于自2015年以來國家新藥審評審批制度持續(xù)改革,為中國生物醫(yī)藥產業(yè)創(chuàng)新發(fā)展注入了強勁動力。

總的來看,國內外醫(yī)療健康企業(yè)融資的進程都在不斷加速,生物醫(yī)藥領域已成為全球資本市場關注度最高、最具未來潛力的行業(yè)之一,尤其在2020年以來,由于受到新冠疫情的影響,這種趨勢更加明顯。

在不少機構的預判中,2022年,生物醫(yī)藥仍將是投資重點領域之一。

第三部分:新股頻頻“破發(fā)” 市場出現(xiàn)分化?

其實,生物醫(yī)藥已經(jīng)受資本市場追捧了兩三年,但其投資邏輯在2021年下半年開始出現(xiàn)“變化”。

12月28日,科創(chuàng)板上市的南模生物首日大跌18%,成為2021年最后一只破發(fā)的生物醫(yī)藥公司。

此前12月10日,凱萊英、北海康成、迪哲醫(yī)藥三家醫(yī)藥企業(yè)同日登陸資本市場IPO。其中,凱萊英、北海康成在港股,迪哲醫(yī)藥在科創(chuàng)板。但這三家企業(yè)開盤即破發(fā),最大跌幅近30%。

隨后12月15日,百濟神州也成功登陸科創(chuàng)板,成為全球首家開啟“美股+H股+A股”三地上市模式的生物醫(yī)藥企業(yè)。作為國產創(chuàng)新藥企龍頭,回歸A股也是眾望所歸。百濟神州192.6元/股的發(fā)行價也成為今年以來A股第三大高價新股,不過IPO首日并未迎來開門紅而是破發(fā),盤中最大跌幅近20%。

在2021年12月份在A股、香港兩地上市的6家生物醫(yī)藥企業(yè),已經(jīng)全部首日破發(fā)。其實,2021年赴港上市的未盈利的生物科技公司中有10家在上市首日收跌,其中8家IPO是在2021年下半年。

頻頻“破發(fā)”,是不是意味著生物醫(yī)藥賽道“不香”了?

雖然資本市場對未贏利的生物醫(yī)藥企業(yè)打開大門,越來越多的創(chuàng)新藥企涌向資本市場,但隨著時間的推移,面對投資者,如何通過商業(yè)化來兌現(xiàn)價值承諾已成為眾多上市藥企必須回答的核心問題。

例如百濟神州,雖然有11款自主研發(fā)藥物進入臨床試驗或進入商業(yè)化階段,其中3款已獲批上市并開始貢獻營收,但公司連續(xù)虧損5年卻是現(xiàn)實。

對于任何一家創(chuàng)新藥企而言,要想在市場上取得商業(yè)化的成功,產品管線、商業(yè)化能力、產能搭建三大要素缺一不可。

可以說,單靠產品管線已經(jīng)很難再獲得投資者認可,現(xiàn)在只有真正擁有創(chuàng)新實力,擁有過硬產品的企業(yè)才能贏得投資者和市場的青睞。目前大多數(shù)破發(fā)的企業(yè),也多是沒有正式商業(yè)化產品的企業(yè),目前還處于“燒錢”研發(fā)階段。同時在研產品在市場上也不是真正的創(chuàng)新產品,這讓投資者既看不到商業(yè)化前景,也看不到上市后的差異化競爭優(yōu)勢。

當然,除了企業(yè)自身問題外,政策影響因素也是其中關鍵,如醫(yī)保控費、集采常態(tài)化制度化實施、醫(yī)保支付方式改革等。但是從整體來看,無論是從市場準入端還是進入市場后的支付端,政策大體是利好因素主導,多方鼓勵真創(chuàng)新的發(fā)展趨勢并未發(fā)生改變。

毫無疑問,中國生物醫(yī)藥投資市場出現(xiàn)分化不可避免。

第四分部分:走出去與引進來,尋找成功“定心丸”

雖然中國已經(jīng)完成了創(chuàng)新藥初始的量變過程,醫(yī)藥創(chuàng)新能力也逐步得到了國際認可,越來越多由中國公司開發(fā)的創(chuàng)新藥正走向國際。但是,我國的研發(fā)基礎相對薄弱,創(chuàng)研研究以跟進熱點前沿為主,同質化嚴重。預計me too新藥的開發(fā)在未來3-5年可能會內卷到極致,me too策略會迅速失靈,差異化、高技術壁壘的創(chuàng)新藥才能脫穎而出,引起增長浪潮。

毫無疑問,中國的創(chuàng)新藥產業(yè)勢必存在薄弱環(huán)節(jié),我們的創(chuàng)新藥公司不可能一步到位就開發(fā)出完全原創(chuàng)的新藥,也不可能輕輕松松將產品鋪向全球。

因此,“創(chuàng)新+國際化”成為當下中國醫(yī)藥行業(yè)發(fā)展的主旋律,藥企License-in/out的項目大幅增加,影響持續(xù)擴大,無論是監(jiān)管政策、產業(yè)規(guī)劃還是企業(yè)主題,近些年都在朝著這兩個方向加速邁進。

據(jù)公開資料統(tǒng)計,截至2021年12月中旬,國內醫(yī)藥行業(yè)license-in交易已達128起,遠超過去年(108起)的數(shù)字,本土企業(yè)之間的授權交易也不在少數(shù),目前已超過36項。其中,再鼎醫(yī)藥依舊是國內License-in動作最大的企業(yè),先后與賽諾菲、GSK/Tesaro、再生元、MacroGenics等國外藥企達成十余項交易。

如國內醫(yī)藥自主創(chuàng)新龍頭恒瑞醫(yī)藥2021年在License in上也頻頻出手,并且不斷刷新交易紀錄。

當然,從長遠來看,License-in無法彌補自主創(chuàng)新乏力的痛點,企業(yè)一味靠License-in絕對難在市場長久立足。License-in只能錦上添花,進一步豐富產品管線,緩解自主商業(yè)化產品不足的現(xiàn)實,而不是成為核心產品主要源頭。目前資本市場上,靠License-in堆積起來的產品管線企業(yè)將很難再受到熱捧。

正如孫飄揚所強調的恒瑞一個基本原則:以自己研發(fā)為主,外部引進為輔,通過引進來和恒瑞自己的產品進行組合,推動恒瑞已有管線的發(fā)展。自主研發(fā)和創(chuàng)新才是恒瑞的生命線。

當然,如果企業(yè)有產品研發(fā)實力但缺乏自主商業(yè)化能力,可以選擇License-out,今年以來,百濟、信達、加科思等企業(yè)的License-out均帶來了可觀的里程碑受益。截至2021年12月中旬,國內醫(yī)藥行業(yè)已經(jīng)有23個交易為License-out。其中,榮昌生物與西雅圖基因就開發(fā)和商業(yè)化其ADC新藥維迪西妥單抗達成的全球獨家許可協(xié)議,以26億美元的交易總額創(chuàng)造紀錄;信達旗下抗癌藥替雷利珠單抗的全球商業(yè)化攜手諾華,雙方也達成首付款6.5億美元和總額高達22億美元的授權合作交易。

不論是license-in/out,如今,開放式創(chuàng)新是新經(jīng)濟時代企業(yè)突破增長極限、塑造全新競爭優(yōu)勢的必然要求。制藥企業(yè)在臨床試驗及商業(yè)合作等諸多方面正在不斷選擇從外部獲得互補性資源,如資金、新藥研發(fā)技術、新藥研發(fā)平臺、生產場地等,縮短研發(fā)時間,降低研發(fā)和生產成本,加速創(chuàng)新藥進入市場。

目前,整個生物醫(yī)藥行業(yè),與十年前形成了不一樣的格局。過去一款創(chuàng)新藥物從臨床到上市需要經(jīng)歷較長的時間,但如今,新藥上市速度顯著加快。而這主要基于兩點:一是市場,二是技術。通過50多年來生命科技的發(fā)展,醫(yī)藥行業(yè)已經(jīng)進入百花齊放、百家爭鳴的狀態(tài),好的時代已經(jīng)到來。

特別是在加速審批審批機制等政策引導下,無論是對于跨國藥企還是本土創(chuàng)新藥企而言,在“這個最好的時代,也是最‘壞’的時代”,如何構建企業(yè)的創(chuàng)新性,讓產品和技術更好地服務于臨床,解決臨床上未被滿足的需求,才是企業(yè)可持續(xù)發(fā)展的根本基石,也是資本市場最好的“試金石”。