2022開年以來,基金發行市場并未迎來預想中的“開門紅”場景,“日光基”不再現。

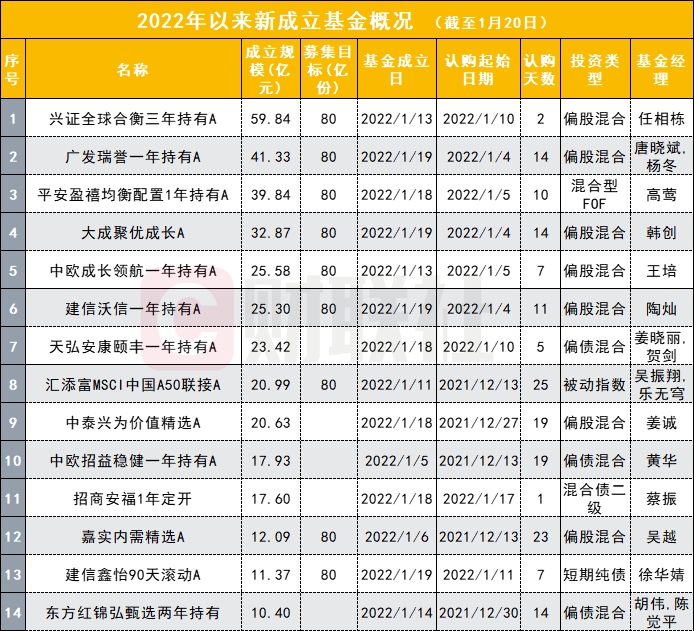

數據顯示,截至1月20日,2022年開年以來共有67只新基金成立,總成立規模僅為542.04億元,平均每只基金成立規模僅有8.09億元。今年發行熱度最高的興證全球合衡三年持有,也僅有59.84億元的發行規模。而在2021年同期,共有76只新基金成立,成立總規模高達3501.11億元,為今年以來的6.46倍;平均每只基金成立規模也高達46.07億元,為今年以來的5.69倍。

從2開年新基金發行的產品類別看,FOF無疑成為了基金公司攻城略地的所在。今年以來,已有9只FOF成立,正在發行的FOF,則達到了20只。這之中,1月14日結束發行的平安盈禧均衡配置1年持有混合型FOF,募集規模近40億元,成為開年FOF基金市場發行的新亮點。

華南一家公募人士表示,在銀行理財產品打破剛兌,向凈值化轉型的背景下,具有風險分散、波動較低等優勢的FOF越來越受到投資者的青睞。也正是基于能幫助投資者實現基金投資優中選優、二次分散風險等特征,FOF才逐漸獲得基金公司的爭相布局,產品發行募集進而逆勢爆發。

不過,在目前投資者熱情相對低迷的震蕩弱市調整階段,包括FOF在內的新基金發行普遍面臨考驗。這時候,或許才是真正考驗和淬煉基金管理人品牌護城河和長期資管能力的時機。

“明星效應也不管用了”

2022年以來,基金發行市場轉涼已盡顯無疑。

數據顯示,截至1月20日,2022年開年以來共有67只新基金成立,總成立規模僅為542.04億元,平均每只基金成立規模僅有8.09億元。

而在2021年同期,則有76只新基金成立,成立總規模高達3501.11億元,為今年以來的6.46倍;平均每只基金成立規模也高達46.07億元,為今年以來的5.69倍。

與去年同期超20只新基金首募逾百億規模的情形相比,今年尚未有任何一只產品首募超百億,也未能出現一日售罄和達到募集目標的現象。

發行熱度最高的興證全球合衡三年持有,也僅有59.84億元的發行規模。該基金成立于1月13日,發行天數為2天,由中生代知名基金經理任相棟執掌。雖然其募集規模已近60億元,但距離80億元的募集目標,以及發行前諸多渠道人士預計的一日售罄“、預計較低配比”,尚有一定距離。

居于其后的,是2021年有著良好業績表現的唐曉斌,以及楊冬共同管理的廣發瑞譽一年持有。經過長達14天的募集后,該產品在1月19日成立,成立規模達41.33億元。

隨后便是一只FOF產品,也即高鶯管理的平安盈禧均衡配置1年持有。這只成立于1月18日的基金,首募規模為39.84億元,為開年新發的FOF產品中成立規模最高的基金。

去年以三只基金闖進年度業績榜單前十的韓創,由他掌舵的大成聚優成長,在經過14天的募集后,發行規模也達到了32.87億份。

總體而言,開年以來,成立規模超過10億元的新基金,僅有14只。其中,4只基金成立規模達到了30億元,超過40億元的為2只。發行規模50億元以上的,則僅有興證全球合衡三年持有一枝獨秀。

而在成立規模僅有數億元的新基金中,也不乏行業資深老將和新秀們,如曾剛、柳世慶、楊宇等。

有意思的是,今年新成立的基金中,超過1/3的的產品設置了持有期和定期開放的形式,以期從產品端為長期投資添磚加瓦,這類產品具體數量達24只,中歐成長領航一年持有、華富卓越成長一年持有期、東方紅錦弘甄選兩年持有等均是如此。

“從今年的情況看,明星效應已經沒那么管用了。你再厲害,基金也不好賣,這就是現實。”一位銀行渠道人士直言。

他透露,在已經發行但尚未成立的新基金中,有業界公認的老將擬管理的產品募集一個星期左右也僅有11億的銷量,還有知名基金經理旗下新基金一天僅賣出3億元。

FOF成爭奪新高地

從2022年開年新基金發行的產品類別看,FOF無疑成為了基金公司攻城略地的所在。

今年以來,已有9只FOF成立,正在發行的FOF,則達到了20只,僅1月份進入發行期的FOF便有8只。

這之中,1月14日結束發行的平安盈禧均衡配置1年持有混合型FOF,募集規模近40億元,成為開年FOF基金市場發行的新亮點。根據招募說明書,該基金投資于權益類資產(包括股票、股票型基金、混合型基金)的比例為基金資產的0-50%,屬于典型的平衡型FOF。旨在通過大類資產的合理配置及基金精選策略,在控制整體下行風險的前提下,力爭實現基金資產的持續穩健增值。

而在過去的2021年里,全年新成立的FOF產品便達到了94只,發行規模達1195億元,雙雙創下新的歷史紀錄。這一發行份額,也一舉超過了2017年至2020年四年的總和。而在2017年至2020年的四年間,每年新成立的FOF分別6只、18只、59只、59只,對應發行規模分別為166.36億元、58.84億元、259.86億元、309.94億元。

2021年,發行份規模超過10億元以上的FOF達32只。其中,中歐基金、興全基金、南方基金、民生加銀基金、匯添富基金等5家基金公司旗下各有3只FOF基金募集發行份額超過十億份。

收益方面,以剛剛過去的2021年為例,數據顯示,全市場有94%的FOF產品實現了正收益,而主動權益基金實現正收益的比例僅為68%。

華南一家公募人士表示,在銀行理財產品打破剛兌,向凈值化轉型的背景下,具有風險分散、波動較低等優勢的FOF越來越受到投資者的青睞。尤其是股票市場大幅波動和震蕩的情況下,FOF的優勢更為明顯。也正是基于能幫助投資者實現基金投資優中選優、二次分散風險等特征,FOF才逐漸獲得基金公司的爭相布局,產品發行募集進而逆勢爆發。

該人士分析,通過基金參與權益市場投資是一個較為理想的選擇,但是基金市場上一直存在著“基金賺錢、基民不賺錢”的現象。這一現象的背后是普通投資者面臨的投資難、擇時難、配置難的問題。而FOF產品憑借優選、分散以及資產配置的三大核心優勢,在一定程度上幫助投資者解決了這三個難題。

具體來看,首先,優選體現在基金經理運用專業知識結構和對行業的深研,通過研究目標基金經理的投資框架、投資操作,選出具有穩定投資行為的基金,并通過再組合以適應市場趨勢;其次,分散則是建立在對投資框架的深度認知之上,優選具備不同選股邏輯基金經理的產品,進行組合;最后,資產配置的核心是各類資產的互補性,FOF不僅可以實現股票與債券的動態調整,還可以在股票資產、債券資產的內部,通過選擇不同基金經理形成極具差異化的資產特征,從而實現資產配置的二次優化。

不過,在目前投資者熱情相對低迷的震蕩弱市調整階段,包括FOF在內的新基金發行普遍面臨考驗。這時候,或許才是真正考驗和淬煉基金管理人品牌護城河和長期資管能力的時機。

來源:財聯社 作者: 沈述紅

粵公網安備 44010402000579號

粵公網安備 44010402000579號