21世紀(jì)資管研究院研究員 唐曜華

2022年4月21日,國務(wù)院辦公廳發(fā)布《關(guān)于推動(dòng)個(gè)人養(yǎng)老金發(fā)展的意見》(以下簡稱《意見》),確定了我國個(gè)人養(yǎng)老金制度的參加范圍、制度模式等,標(biāo)志著探討多年的養(yǎng)老金第三支柱建設(shè)有了實(shí)質(zhì)性進(jìn)展,社保基金、公募基金公司、保險(xiǎn)公司、銀行理財(cái)子公司將更加深入地參與到個(gè)人養(yǎng)老金建設(shè)中。在此之前,這些機(jī)構(gòu)在不同政策框架下、以不同角色不同方式對(duì)養(yǎng)老金三支柱市場(chǎng)有所介入。

雖然目前的養(yǎng)老體系中,三支柱結(jié)構(gòu)相差甚大,過于依賴第一支柱,但新的養(yǎng)老版圖無疑正在加速形成中。截至目前,三支柱發(fā)展情況如何?不同體系下的養(yǎng)老資金分別是如何開展投資運(yùn)作的?市場(chǎng)上眾多的養(yǎng)老理財(cái)、養(yǎng)老目標(biāo)基金等養(yǎng)老類金融產(chǎn)品收益表現(xiàn)怎樣?

21世紀(jì)資管研究院對(duì)此進(jìn)行了系統(tǒng)性分析,總體而言:在第一支柱的基本養(yǎng)老保險(xiǎn)基金自2016年委托社保基金會(huì)投資以來,總體收益表現(xiàn)遜于社保基金的投資收益表現(xiàn),但是穩(wěn)定性比社保基金更好;基本養(yǎng)老保險(xiǎn)的投資收益表現(xiàn)總體要優(yōu)于第二支柱的企業(yè)年金,企業(yè)年金資產(chǎn)更多配置含權(quán)產(chǎn)品,收益波動(dòng)也較大;養(yǎng)老理財(cái)試點(diǎn)政策推出,目前市場(chǎng)上的養(yǎng)老理財(cái)產(chǎn)品在收益表現(xiàn)、穩(wěn)定性上都要優(yōu)于同類其他理財(cái)產(chǎn)品,這或與產(chǎn)品設(shè)計(jì)和理財(cái)公司的政策傾斜有關(guān);在養(yǎng)老目標(biāo)基金方面,這種同類比較優(yōu)勢(shì)則不明顯。

本文為《養(yǎng)老三支柱投資運(yùn)作分析報(bào)告》第二部分,將深度拆解第二支柱年金的投資運(yùn)作情況。

我國養(yǎng)老體系第二支柱主要包括企業(yè)年金和職業(yè)年金。其中職業(yè)年金是指機(jī)關(guān)事業(yè)單位及其工作人員在基本養(yǎng)老保險(xiǎn)的基礎(chǔ)上,建立的補(bǔ)充養(yǎng)老保險(xiǎn)制度。企業(yè)年金是指企業(yè)及其職工在基本養(yǎng)老保險(xiǎn)的基礎(chǔ)上,自主建立的補(bǔ)充養(yǎng)老保險(xiǎn)制度,一些國企或者大型企業(yè)會(huì)給員工提供企業(yè)年金作為補(bǔ)充養(yǎng)老福利。

相比第一支柱基本養(yǎng)老保險(xiǎn)為老百姓的退休金主要來源,為保命錢,年金作為補(bǔ)充養(yǎng)老的第二支柱有更強(qiáng)的風(fēng)險(xiǎn)承受能力,那么年金的歷年投資運(yùn)作情況如何?不同年金管理機(jī)構(gòu)的投資運(yùn)作水平也體現(xiàn)出差異性,年金組合的收益水平如何?

企業(yè)年金投資運(yùn)營規(guī)模2.61萬億、職業(yè)年金1.79萬億

據(jù)人社部統(tǒng)計(jì)公報(bào),2021年末,全國有11.75萬戶企業(yè)建立企業(yè)年金,參加職工2875萬人,企業(yè)年金投資運(yùn)營規(guī)模2.61萬億元,當(dāng)年投資收益額1242億元。 職業(yè)年金投資運(yùn)營規(guī)模1.79萬億元,當(dāng)年投資收益額932億元。

由于職業(yè)年金投資數(shù)據(jù)鮮少公布,本期報(bào)告養(yǎng)老金第二支柱投資分析我們重點(diǎn)分析企業(yè)年金。

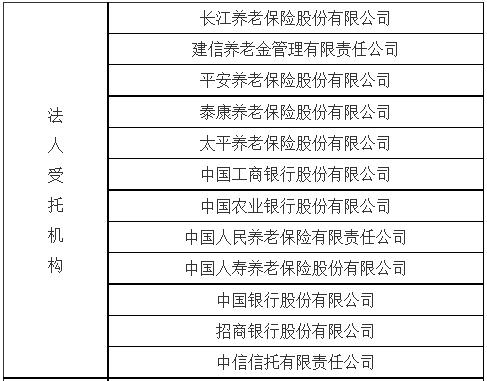

受托人接受企業(yè)委托后,通過成立單一計(jì)劃或集合計(jì)劃來對(duì)企業(yè)年金基金進(jìn)行管理,相當(dāng)于企業(yè)年金基金的“大管家”。據(jù)人社部數(shù)據(jù),截至2021年10月,有12家金融機(jī)構(gòu)獲得企業(yè)年金基金“大管家”的資格。

截至2022年一季度末,單一計(jì)劃管理的資產(chǎn)規(guī)模為23321.30 億,集合計(jì)劃管理的資產(chǎn)規(guī)模為2390.70億。單一計(jì)劃適合大企業(yè),集合計(jì)劃適合中小型企業(yè)。

“大管家”接受企業(yè)委托后,也會(huì)再去找合適的投資管理機(jī)構(gòu)、賬戶管理機(jī)構(gòu)、托管機(jī)構(gòu),分別相當(dāng)于企業(yè)年金基金的“投資經(jīng)理”、“會(huì)計(jì)”、“出納”。不管是受托人還是投資管理機(jī)構(gòu)、賬戶管理機(jī)構(gòu)、托管機(jī)構(gòu)均實(shí)行名單制管理,企業(yè)年金基金管理機(jī)構(gòu)的資格證書有效期為3年,資格到期可申請(qǐng)延續(xù)資格,延續(xù)申請(qǐng)未通過審核的機(jī)構(gòu)相當(dāng)于被“踢出”名單。比如2021年10月公布的上述企業(yè)年金基金法人受托機(jī)構(gòu)名單顯示,華寶信托被踢出了法人受托機(jī)構(gòu)名單。

投資管理能力對(duì)于企業(yè)年金基金保值增值至關(guān)重要。據(jù)《全國企業(yè)年金基金業(yè)務(wù)數(shù)據(jù)摘要2022年一季度》,截至今年一季度末,企業(yè)年金的投資管理機(jī)構(gòu)有22家,其中泰康資產(chǎn)管理有限責(zé)任公司管理的組合資產(chǎn)規(guī)模最大,達(dá)到4375.9億,其次是中國人壽養(yǎng)老保險(xiǎn)股份有限公司。

對(duì)比企業(yè)年金投資管理機(jī)構(gòu)名單和2016年底公布的基本養(yǎng)老保險(xiǎn)基金證券投資管理機(jī)構(gòu)名單可發(fā)現(xiàn),企業(yè)年金投資管理機(jī)構(gòu)不少跟基本養(yǎng)老保險(xiǎn)基金證券投資管理機(jī)構(gòu)重合,比如博時(shí)基金、富國基金、工銀瑞信基金、海富通基金、華夏基金、易方達(dá)基金、長江養(yǎng)老保險(xiǎn)、華泰資產(chǎn)管理公司等金融機(jī)構(gòu),既是基本養(yǎng)老保險(xiǎn)基金的投資管理機(jī)構(gòu),也是企業(yè)年金的投資管理機(jī)構(gòu)。

去年10月公布的名單顯示,有2家企業(yè)年金基金投資管理機(jī)構(gòu)被暫停開展新業(yè)務(wù),其中平安養(yǎng)老保險(xiǎn)一年內(nèi)不得開展年金基金投資管理新增業(yè)務(wù),太平養(yǎng)老保險(xiǎn)兩年內(nèi)不得開展年金基金投資管理新增業(yè)務(wù)。暫停新增業(yè)務(wù)后,平安養(yǎng)老保險(xiǎn)和太平養(yǎng)老保險(xiǎn)管理的組合資產(chǎn)規(guī)模今年一季度均有所減少。

企業(yè)年金投資表現(xiàn):整體收益受含權(quán)組合影響大

從企業(yè)年金往年的整體收益率來看,2018-2021年加權(quán)平均收益率分別為3.01%、8.29%、10.3%、5.33%。2007年推動(dòng)移交給基金等專業(yè)機(jī)構(gòu)管理以來,企業(yè)年金年平均收益率為7.17%,近10年大部分年份收益率在5%以上,只有3年收益率低于5%。

從具體投資組合收益情況來看,固定收益類企業(yè)年金組合收益率比較穩(wěn)定,2018-2021年加權(quán)平均收益率分別為5.12%、5.67%、5.3%、4.52%;含權(quán)益類波動(dòng)相對(duì)較大,2018-2021年加權(quán)平均收益率分別為2.54%、8.89%、11.28%、5.46%,期間上證指數(shù)漲跌幅分別為-24.59%、22.3%、13.87%、4.8%。

企業(yè)年金的平均收益率受權(quán)益組合影響也較大,比如含權(quán)益類收益率只有2.54%的2018年,企業(yè)年金加權(quán)平均收益率為3.01%,含權(quán)益類組合收益率達(dá)到11.28%的2020年,企業(yè)年金加權(quán)平均收益率達(dá)到10.3%。可見企業(yè)年金主要靠含權(quán)益類組合獲取更高收益。遇到今年一季度這樣的股市大跌行情,企業(yè)年金組合收益率也難免出現(xiàn)回撤,今年一季度企業(yè)年金的加權(quán)平均收益率為-2.75%,其中含權(quán)益類組合的加權(quán)平均收益率為-3.19%。

從資產(chǎn)配置比例上來看,截至2022年一季度末,企業(yè)年金投資固定收益類組合的資產(chǎn)金額為3306.88億,投資含權(quán)益類組合的資產(chǎn)金額為22426.44億,含權(quán)益類組合投資比例達(dá)87.15%(明確約定不能投資權(quán)益類的組合為固定收益類;沒有明確約定或期間發(fā)生類別變動(dòng)的,均列入含權(quán)益類)。從2021年1月1日起,年金基金投資權(quán)益類資產(chǎn)的上限提高10個(gè)百分點(diǎn)到40%,高于基本養(yǎng)老保險(xiǎn)30%的上限。

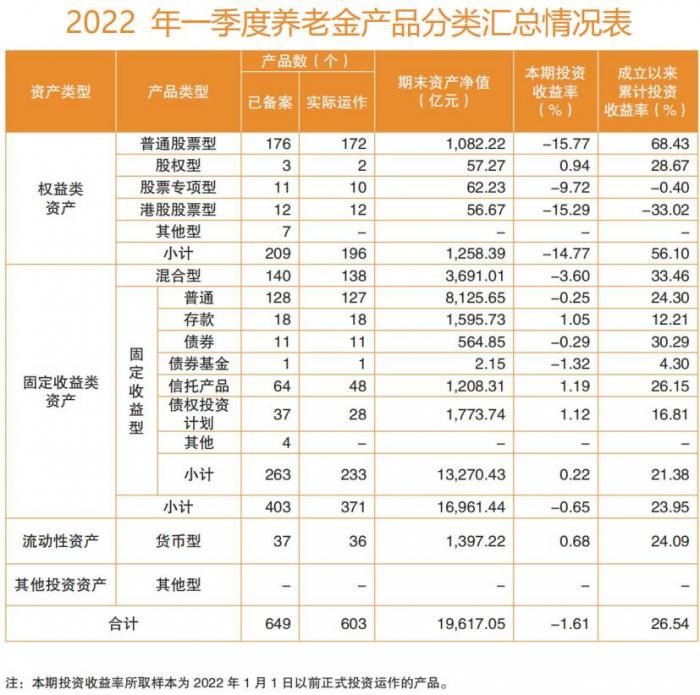

養(yǎng)老金產(chǎn)品成立以來累計(jì)投資收益率26.54%,今年一季度投資收益率-1.61%

企業(yè)年金計(jì)劃可以將企業(yè)年金基金資產(chǎn)直接投資養(yǎng)老金產(chǎn)品,或通過建立投資組合間接投資于一個(gè)或者多個(gè)養(yǎng)老金產(chǎn)品。養(yǎng)老金產(chǎn)品即,由企業(yè)年金投資管理機(jī)構(gòu)發(fā)行的、面向企業(yè)年金定向銷售的標(biāo)準(zhǔn)投資組合。

據(jù)人社部披露的《養(yǎng)老金產(chǎn)品業(yè)務(wù)數(shù)據(jù)摘要2022年一季度》,已備案的養(yǎng)老金產(chǎn)品數(shù)量為649個(gè),實(shí)際運(yùn)作603個(gè),今年一季度投資收益率-1.61%,成立以來累計(jì)投資收益率26.54%。這些產(chǎn)品大多以“力爭在本金安全的基礎(chǔ)上,追求實(shí)現(xiàn)投資資產(chǎn)的長期穩(wěn)定增值收益”為投資目標(biāo)。

養(yǎng)老金產(chǎn)品類型非常豐富,比如權(quán)益類產(chǎn)品中股票專項(xiàng)型有11只,港股股票型有12只,其中股票專項(xiàng)型產(chǎn)品大多以定增策略為主。固定收益類產(chǎn)品中信托產(chǎn)品有64只,債權(quán)投資計(jì)劃有37只,債權(quán)投資計(jì)劃大多為基礎(chǔ)設(shè)施債權(quán)投資計(jì)劃。

部分股票專項(xiàng)型產(chǎn)品和港股產(chǎn)品深度浮虧,嘉實(shí)元安成立以來虧53.95%

Wind按投資類型將養(yǎng)老金產(chǎn)品分為股票型、混合型、債券型、貨幣型四類。據(jù)wind數(shù)據(jù),截至2022年7月21日,全部年金養(yǎng)老金產(chǎn)品(含已退出產(chǎn)品)有998只。其中債券型產(chǎn)品有626只,股票型產(chǎn)品203只,混合型產(chǎn)品136只,貨幣型產(chǎn)品33只。呈現(xiàn)以債券型為主、股票型次之的特點(diǎn)。這跟企業(yè)年金總體上追求穩(wěn)健,同時(shí)冀望權(quán)益類投資增厚收益的目標(biāo)一致。

從今年以來的表現(xiàn)來看,截至2022年7月21日,有300只養(yǎng)老金產(chǎn)品今年以來回報(bào)為負(fù),占比30.1%,大部分養(yǎng)老金產(chǎn)品今年以來回報(bào)為正收益。有5只養(yǎng)老金產(chǎn)品虧損幅度超過20%,分別為華夏基金華盈3號(hào)、南方恒利、招商康茂、國壽養(yǎng)老研究精選、海富通價(jià)值優(yōu)選。浮虧的養(yǎng)老金產(chǎn)品大多為股票型基金或混合型基金,也有15只債券型基金今年以來回報(bào)為負(fù)。

從成立以來的表現(xiàn)看,回報(bào)可觀,只有48只養(yǎng)老金產(chǎn)品成立以來回報(bào)為負(fù),成立以來回報(bào)率最低的5只養(yǎng)老金產(chǎn)品為嘉實(shí)元安、南方創(chuàng)領(lǐng)港股、工銀瑞信信鴻港股、華夏基金華盈3號(hào)、平安聚合19期。

其中嘉實(shí)元安成立以來回報(bào)為-53.95%,該產(chǎn)品成立于2016年1月14日,為股票專項(xiàng)型產(chǎn)品,以布局定增為主要策略,嘉實(shí)基金網(wǎng)站介紹,該養(yǎng)老金產(chǎn)品的投資目標(biāo)是:參與上市公司非公開發(fā)行股票,通過多角度、系統(tǒng)化分析研究,精選非公開發(fā)行股票標(biāo)的,在控制風(fēng)險(xiǎn)的前提下實(shí)現(xiàn)收益最大化,實(shí)現(xiàn)超越市場(chǎng)平均水平的長期投資業(yè)績。然而今年以來定增市場(chǎng)頻頻破發(fā),使得定增基金在年內(nèi)的業(yè)績表現(xiàn)差強(qiáng)人意。

從實(shí)際運(yùn)作的10只股票專項(xiàng)型產(chǎn)品來看,只有包括嘉實(shí)元安在內(nèi)的3只股票專項(xiàng)型產(chǎn)品成立以來回報(bào)為負(fù)。雖然嘉實(shí)元安成立于2016年年初的“熔斷行情”后,但一些成立晚于嘉實(shí)元安并且成立時(shí)上證指數(shù)點(diǎn)位比嘉實(shí)元安更高的股票專項(xiàng)型產(chǎn)品也取得了不錯(cuò)的正收益。即使采取類似策略,不同養(yǎng)老金產(chǎn)品的管理人的水平也呈現(xiàn)出差異性。

其他成立以來浮虧幅度較大的養(yǎng)老金產(chǎn)品中南方創(chuàng)領(lǐng)港股、工銀瑞信信鴻港股、華夏基金華盈3號(hào)均為以港股策略為主的產(chǎn)品,而恒生指數(shù)自從2021年2月達(dá)到31183.36的高點(diǎn)后就一路下跌,跌幅超過30%,港股表現(xiàn)欠佳或拖累了產(chǎn)品表現(xiàn)。

總體上,企業(yè)年金總體資產(chǎn)配置以固定收益類資產(chǎn)為主,權(quán)益類為輔,通過構(gòu)建相對(duì)穩(wěn)健的投資組合以及長期投資布局盡量熨平波動(dòng),在股市表現(xiàn)較差的年份盡量維持正收益,同時(shí)在上證指數(shù)上漲的年份,也能獲取不低的收益,總體收益表現(xiàn)比較穩(wěn)健。