21世紀經(jīng)濟報道記者李覽青 上海報道

一個毋庸置疑的事實是,信用卡業(yè)務已告別飛速發(fā)展階段。

近期央行發(fā)布的《2022年第二季度支付體系運行總體情況》顯示,截至二季度末,信用卡和借貸合一卡7.86億張,環(huán)比下降0.59%,而在受到疫情沖擊的2022年二季度末,全國共開立信用卡和借貸合一卡8.07億張。按此計算,今年6月末信用卡和借貸合一卡數(shù)量與去年相比持續(xù)縮水2.6%。

21世紀經(jīng)濟報道記者梳理六家國有大行與10家股份制銀行2023年半年報中的信用業(yè)務相關數(shù)據(jù)發(fā)現(xiàn),上半年頭部銀行信用卡業(yè)務出現(xiàn)累計發(fā)卡量壓降、交易額全面縮水、貸款質(zhì)量有升有降等三大特點。

當信用卡業(yè)務進入“存量時代”,各家銀行又將如何應對?

現(xiàn)狀:告別快速增長

無論從規(guī)模還是交易數(shù)據(jù)來看,上半年頭部銀行信用卡業(yè)務增長速度已顯著放緩。

2022年7月,原銀保監(jiān)會、中國人民銀行發(fā)布《關于進一步促進信用卡業(yè)務規(guī)范健康發(fā)展的通知》,要求銀行不得直接或間接以發(fā)卡量、客戶數(shù)量、市場占有率或市場排名等作為單一或主要考核指標。強化睡眠信用卡動態(tài)監(jiān)測管理,連續(xù)18個月以上無客戶主動交易且當前透支余額、溢繳款為零的長期睡眠信用卡數(shù)量占本機構(gòu)總發(fā)卡量的比例在任何時點均不得超過20%,附加政策功能的信用卡除外,超過該比例的銀行業(yè)金融機構(gòu)不得新增發(fā)卡。

隨著清理“睡眠”信用卡持續(xù)推進,銀行存量信用卡數(shù)量持續(xù)壓降。

從累計發(fā)卡量來看,建設銀行、招商銀行、平安銀行、交通銀行、浦發(fā)銀行今年6月末的發(fā)卡量已較去年同期有顯著縮減。其中建設銀行累計發(fā)卡量從2022年6月末的1.52萬億張減少9.87%至1.37萬億張,降幅最大;招商銀行累計發(fā)卡量由10462.34萬張減少4.07%至10036萬張次之;發(fā)卡量最大的工商銀行與去年基本持平,依然維持在1.64萬億張。

與此同時,上半年中信銀行、光大銀行、民生銀行、興業(yè)銀行、華夏銀行、渤海銀行信用卡持續(xù)發(fā)力,發(fā)卡量同比增幅在5%以上。

在發(fā)卡量持續(xù)壓降的同時,相關業(yè)務發(fā)展靠前的銀行信用卡貸款余額增速也顯著放緩,而隨著其他貸款業(yè)務的快速發(fā)展,各行信用卡貸款余額占所有發(fā)放貸款余額的比重也出現(xiàn)不同程度的下降。

從信用卡貸款余額來看,平安銀行、光大銀行、民生銀行、興業(yè)銀行、浦發(fā)銀行相較年初分別下降4.32%、2.19%、2.65%、8.53%、5.78%。從占所有貸款余額的比重來看,除浙商銀行以外,所有披露該項數(shù)據(jù)的全國性銀行占比均出現(xiàn)下降,其中招商銀行、平安銀行、興業(yè)銀行、郵儲銀行此項占比降幅超過1個點。

另一個值得關注的數(shù)據(jù)是上半年信用卡交易金額。除了該項數(shù)據(jù)披露不全的農(nóng)業(yè)銀行、民生銀行、華夏銀行、浙商銀行、渤海銀行外,其他10家銀行上半年信用卡消費額均出現(xiàn)不同程度的下降。其中興業(yè)銀行上半年信用卡消費金額從去年同期的1.40億元減少13.99%至如今的1.2億元,平安銀行該項數(shù)據(jù)的同比降幅也達到13.75%。

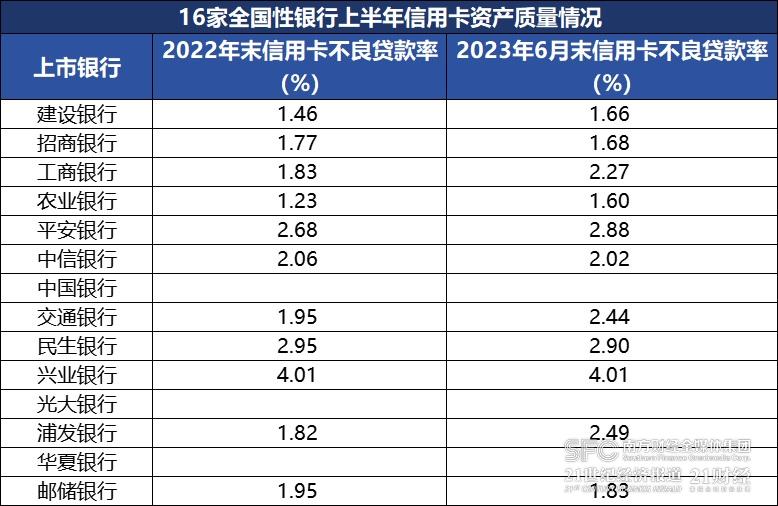

從資產(chǎn)質(zhì)量來看,上半年銀行不良貸款率與年初相比有升有降,建設銀行、工商銀行、農(nóng)業(yè)銀行、平安銀行、交通銀行、浦發(fā)銀行信用卡不良貸款率較年初有所提高,興業(yè)銀行不良貸款率最高,超過4%。招商銀行、中信銀行、民生銀行、郵儲銀行較年初信用卡資產(chǎn)質(zhì)量有所好轉(zhuǎn)。

應對之道:提高準入門檻,關注結(jié)構(gòu)優(yōu)化

面對信用卡業(yè)務增長乏力、資產(chǎn)質(zhì)量承壓的情況,頭部銀行的關注重點已從規(guī)模轉(zhuǎn)向客群質(zhì)量提升與結(jié)構(gòu)優(yōu)化。

21世紀經(jīng)濟報道記者注意到,在多家銀行的半年報中,均提及客戶與資產(chǎn)結(jié)構(gòu)優(yōu)化。

交行方面在業(yè)績發(fā)布會時指出,信用卡方面呈現(xiàn)出三個比較好的進展。第一是信用卡資產(chǎn)結(jié)構(gòu)的進一步優(yōu)化,在貸款余額較年初增長0.65%的同時生息貸款余額增長6.6%,增幅更大,生息貸款占比提高2.3個百分點。第二是信用卡累計消費額在行業(yè)中排名第三,繼續(xù)保持相對領先位置。第三是信用卡客戶結(jié)構(gòu)質(zhì)量優(yōu)化,新增客戶中優(yōu)質(zhì)目標客戶占比達到60.37%,較上年末提升13.44個百分點。

盡管平安銀行的規(guī)模數(shù)據(jù)出現(xiàn)下降,但該行上半年信用卡新戶首刷率同比上升了3.4個百分點,信用卡線上消費占比同比上升9.0個百分點,信用卡循環(huán)及分期日均余額同比增長1.8%,客戶品質(zhì)、消費結(jié)構(gòu)及資產(chǎn)結(jié)構(gòu)持續(xù)優(yōu)化。

對于信用卡資產(chǎn)質(zhì)量與規(guī)模的下滑,光大銀行在業(yè)績發(fā)布會上表示,當前國內(nèi)需求仍然不足,部分地區(qū)和行業(yè)居民收入有所下降,該行信用卡及消費信貸業(yè)務處于壓力區(qū)間,預期伴隨經(jīng)濟復蘇,行業(yè)風險水平會有所降低。光大銀行表示,在這一領域?qū)⒉扇∪笈e措加強風險管理,一是優(yōu)化客戶結(jié)構(gòu),二是強化授信準入,三是對存量進行主動管理,提升這一領域的資產(chǎn)質(zhì)量。

在各家銀行中,郵儲銀行上半年信用卡不良資產(chǎn)率下降最為顯著,較年初下降0.12個百分點。對此,郵儲銀行在財報中表示,該行采取多種措施加大信用卡資產(chǎn)質(zhì)量管控力度。一是提升風險識別精準度,進一步壓降準入客戶風險;二是推動預警策略迭代切換,針對風險客戶采取差異化管控措施;三是強化資金用途管控,防止信用卡資金流入非消費領域;四是持續(xù)開展不良資產(chǎn)清收與處置,技術手段與人工催收結(jié)合,并綜合運用核銷、資產(chǎn)證券化等手段處置不良資產(chǎn),保持總體資產(chǎn)質(zhì)量穩(wěn)定。

有股份制銀行信用卡中心高管向記者提到,其所在銀行上半年收緊了對部分弱資質(zhì)區(qū)域的客戶的準入,“質(zhì)量、效益、規(guī)模,其中質(zhì)量是第一位的,我們部分地方分行沒有下達獲客任務。”他提到,除此之外,上半年該行也沒有考核各個分行的獲客規(guī)模,而是考量了“雙綁”規(guī)模。

所謂“雙綁戶”,是指信用卡綁定支付寶與微信的用戶。“現(xiàn)在客戶出門已經(jīng)不帶信用卡了,如果不綁定微信或者支付寶,用卡消費的概率就會非常小。”他提到,首次辦理信用卡的用戶比例從2015年開始就出現(xiàn)下滑趨勢,大多數(shù)客戶都是其他銀行的信用卡用戶,如何加強存量用戶的活躍度非常重要。“雖然上半年我們的信用卡客戶規(guī)模絕對值在下降,但雙綁用戶比去年多了80%。”他指出,在消費需求不景氣的情況下,下一步是更加精細的營銷與用戶運營。

21世紀經(jīng)濟報道記者注意到,目前銀行正在強化信用卡端的線上場景運營。

信用卡APP方面,據(jù)記者不完全統(tǒng)計,截至2023年6月末,光大銀行陽光惠生活APP月活用戶同比增長29.31%至1490.02萬戶;浦發(fā)銀行浦大喜奔APP月活用戶較上年末增長3.75%至2602萬戶;招行掌上生活APP月活用戶達到1.11億戶。

同時,多家銀行信用卡精細化與差異化產(chǎn)品運營進一步加強。

例如建行信用卡聚焦年輕客群,研發(fā)美團聯(lián)名卡、正青春卡20周年紀念版、龍卡bilibili卡三體動畫版等產(chǎn)品,年輕客戶新增占比提升。平安銀行針對車主客群、財富客群、年輕客群都推出了定制化權(quán)益。興業(yè)銀行的“興業(yè)生活”成為首個支持所有數(shù)字人民幣錢包快付的全國性商業(yè)銀行APP,也支持通過數(shù)字人民幣為信用卡還款。