21世紀經濟報道記者 葉麥穗 廣州報道

9月份銀行存款利率經歷過一波全面下調,各類銀行1年及以上期限存款利率均呈現出斷崖式下跌,為今年最大單月跌幅,進入10月份之后,存款利率調整情況明顯變少。

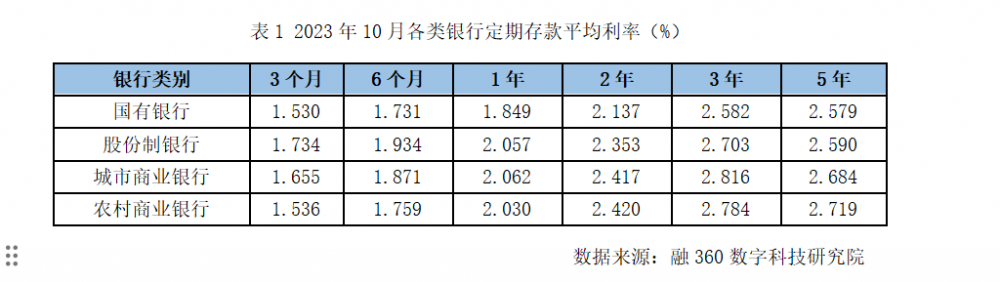

從不同類型銀行利率調整情況來看,國有銀行3年及以內期限存款利率均基本沒有調整,5年期存款平均利率略有下降;股份制銀行2年及以內期限存款利率基本沒有調整,3年、5年期平均利率分別環比下降1.4BP、3.3BP;城商行3個月、6個月期存款平均利率環比小幅上漲,1年及以上期限平均利率均環比下跌,其中3年期跌幅相對較大,較上月下跌5.5BP;農商行3個月、6個月期存款平均利率不變,1年期平均利率小幅上漲,2年及以上平均利率均環比下跌。

大額存單中長期利率仍呈下降趨勢

從各類銀行調整情況來看,10月份各類銀行中短期利率基本沒有調整,個別銀行利率甚至有所上調,但2年及以上長期存款利率依然保持下跌趨勢,為了緩解息差壓力,應對存款定期化、長期化趨勢,銀行業整體繼續壓降長期存款成本。

利率調整之后,目前股份制銀行3個月、6個月期存款利率整體水平最高,城商行1年、3年期存款利率整體水平最高,農商行2年、5年期存款利率整體水平最高。

除了存款利率之外,大額存單也出現不同程度的調整。根據融360數字科技研究院監測的數據,2023年10月大額存單各期限平均利率均環比下跌,長期利率跌幅相對較大,其中2年期降幅最大,環比下跌9.4BP。

從大額存單各期限利率走勢來看,今年下跌趨勢均非常明顯,其中2年、3年、5年期平均利率相較年初分別下降了32.3BP、35.3BP、41.3BP。

從各類銀行大額存單利率調整情況來看,10月份國有銀行3年及以內期限大額存單平均利率均保持不變;股份制銀行3個月、6個月期平均利率不變,1年及以上平均利率環比下跌;城商行1~3年期平均利率環比下跌,其它期限平均利率環比略微上漲;農村金融機構除了1年期平均利率略有上漲,其它期限平均利率均環比下跌;外資銀行2年及以內期限平均利率均環比下跌,3年期小幅上漲,5年期不變。

整體來看,各類銀行大額存單中長期利率仍呈下降趨勢。

從各類銀行大額存單利率來看,城商行、農村金融機構利率整體偏高,3年、5年期平均利率仍在3%以上;國有銀行、股份制銀行利率偏低,且均不發行5年期大額存單,部分銀行不發行3年期大額存單,尤其是國有銀行,大額存單利率墊底,且各銀行利率基本一致。

部分大行停發個人結構性存款

根據人民銀行公布的數據顯示,截至2023年9月末,中資全國性銀行結構性存款余額為46462.07億元,環比下降1.71%,同比下降13.94%。

具體來看,9月份大型銀行個人、單位結構性存款規模分別環比下降5.97%、1.65%;中小型銀行個人結構性存款規模環比增長1.67%,單位結構性存款規模環比下降2.53%。

今年結構性存款規模仍然呈下降趨勢,降幅較去年進一步收窄。近一年大型銀行的個人結構性存款規模壓降最多,同比下降29.41%,存續規模不足4000億元,其中工行、郵儲銀行早已停止發售個人結構性存款,建行發行的數量也很少,中行發行數量最多。

根據融360數字科技研究院不完全統計,2023年10月銀行發行的人民幣結構性存款平均期限為130天,較上個月增長13天;平均預期中間收益率為2.51%,環比持平;平均預期最高收益率為2.99%,環比上漲3BP。

從不同類型銀行來看,10月份國有銀行結構性存款平均期限為101天,平均預期最高收益率為2.91%,環比下降4BP;股份制銀行平均期限為143天,平均預期最高收益率為2.91%,環比持平;城商行平均期限為120天,平均預期最高收益率為3.14%,環比上漲5BP;外資銀行平均期限為223天,平均預期最高收益率為4.22%,環比下降49BP。

今年5月份以來,結構性存款收益率大幅走低,在普通存款利率持續下降的背景下,結構性存款作為高成本存款,利率下降空間更大。目前結構性存款的實際收益率大致在2.5%左右,各銀行有一定差異,除了個別銀行,基本都在2%~3%區間。

四大行存款利率趨同

國有銀行在全國各地的營業網點布局較廣,數量眾多,過去各地分支行根據當地情況調整存款利率,各地分支行之間的存款利率差異性較大,且國有銀行網點存款比例較高,整體利率水平也較高。近兩年,銀行息差壓力加大,存款利率經歷多輪大幅下調,尤其是長期利率降幅較大,國有銀行在利率下調方面起到牽頭作用,各地之間的利率差異收窄。

今年以來,中、農、工、建四大行存款利率趨同化嚴重,根據融360數字科技研究院監測數據顯示,10月份四大行在35個城市的定期存款利率基本一致,3個月期利率為1.5%,6個月期利率為1.7%,1年期利率為1.8%,2年期利率為2.1%,3年期利率為2.6%,5年期利率為2.65%。只有個別銀行5年期利率存在一定差異,略低于2.65%。

存款利率趨同化,不僅是國有銀行,其他銀行也很難依靠有競爭力的普通定存利率來吸引儲戶,銀行的攬儲策略也在不斷進行調整,通過個性化服務、定制產品、數字化營銷等手段增強自身的吸儲能力。國有銀行的金融服務意識更強,金融產品種類更加豐富,再加上在品牌建設方面有一定優勢,利率下調對儲戶的影響不及中小型銀行那樣大。

銀行仍會推出一些特色存款來吸引部分客戶,這類存款的利率要高于普通定存,但是往往設置一定門檻,包括起購金額、區域、額度、時間等方面都有一定限制,銀行在特色存款攬儲策略方面更加靈活。銀行未來有望加強AUM考核,更加注重財富管理與理財業務發展。

銀行息差壓力仍然較大,存款利率下調仍有一定空間,隨著中長期存款利率持續走低,定期存款對個人投資者的吸引力逐漸減弱,部分存款資金可能會流向銀行理財、公募基金、保險產品之中。

2023年9月20日,國家金融監督管理總局廈門監管局對廈門國際銀行股份有限公司開具罰單,罰款金額為220萬元,同時對4位負責人予以警告或罰款,主要違法違規事由有四項,其中第一項就是“發行收益與實際承擔風險不相匹配的結構性存款”。監管公告中并未提及本次銀行違規行為發生在什么時間,可能并非近期發生的事情。

融360數字科技研究院分析師劉銀平表示,前幾年結構性存款市場亂象較多,主要表現為很多銀行發行沒有真實的金融衍生品交易行為的結構性存款,資金利率與結構性存款利率倒掛,導致部分信貸資金流向結構性存款市場,引發“資金空轉套利”現象。經過嚴整之后,結構性存款規模大幅下降,近兩年處在較低的水平,產品設計方面更加合規,因結構性存款發行問題受到監管處罰的現象大幅減少。目前來看,大部分銀行結構性存款規模已經壓降至較低水平,成本壓力不大。