21世紀經濟報道記者 葉麥穗 廣州報道 根據融360數字科技研究院監測的數據顯示,2023年11月銀行3個月、6個月、1年期存款平均利率環比持平,2年及以上期限存款平均利率漲跌不一,其中2年、5年期存款平均利率環比下跌0.2BP、1.3BP,3年期存款平均利率環比上漲4.3BP。目前已經出現3年期存款和5年期存款利率倒掛的情況,股份行和城商行的情況最為嚴重。

部分銀行年末提高存款利率

從不同類型銀行利率調整情況來看,11月國有銀行利率調整情況較少,中農工建四大行基本沒有調整,交通銀行個別城市網點長期存款利率下調,郵儲銀行多個城市網點3年期存款利率上調。

11月股份制銀行3年、5年期存款利率調整情況較多,有漲有跌,上漲情況多于下跌情況,部分股份制銀行上調3年期存款利率,整體來看,1年及以上存款平均利率均環比上漲,其中3年期漲幅較大,環比上漲9.5BP。

11月城商行、農商行1年及以上存款平均利率均環比下跌,城商行3個月、6個月短期存款利率環比上漲。對比各類銀行定期存款利率,城商行3個月、6個月期存款利率最高,股份制銀行1~3年期存款利率最高,農商行5年期存款利率最高。

不過目前距離2023年收官已經不足一個月,部分中小銀行出于年末考核要求,上浮利率增加對儲戶的吸引力,提前開始攬儲。從上浮的幅度來看,多數集中在5到15個基點。

12月12日,河南淮濱農商行在官方微信平臺公告,自即日起,面向起存金額1萬元以上的新開戶個人上調整存整取定期存款利率,3個月、6個月、1年期、2年期、3年期的定存利率分別由1.40%、1.65%、1.80%、2.00%、2.35%上調至1.50%、1.70%、1.95%、2.15%、2.40%,上調幅度為5~15個基點。

淮濱農商行表示, 此次利率調整自今年12月12日開始,將持續至明年3月31日,之后將恢復至原有的利率。

固始農商行也于12月1日在官方微信平臺發布的公告,自12月1日起,該行將對起存金額在1萬元以上新開戶個人執行新利率,3個月、6個月、1年期、2年期、3年期定期存款利率分別由1.40%、1.65%、1.80%、2.0%、2.35%上浮至1.50%、1.70%、1.95%、2.15%、2.40%,5年期定存利率不變。

“莫道君行早,更有早行人”。 早在一個多月前,廣東鶴山珠江村鎮銀行就宣布于11月1日起將整存整取一年期執行利率從2.1%調整至2.25%,上調15個基點;廣西興安民興村鎮銀行也表示自11月21日起,對6個月和1年期2款“縣域專屬定期”存款利率分別上調30個基點和15個基點, 該行表示,此舉是“為推動存款利率市場化”。

也有銀行根據不同期限的存款產品,“對癥下藥”。11月30日,桂林國民村鎮銀行發布公告,自12月1日起,該行6個月、2年期、3年期的整存整取定期存款將執行2.05%、2.75%、3.30%的新利率。而據該行上一次的利率調整公告,6個月、1年期、3年期的整存整取定期存款執行利率分別為1.80%、2.15%、3.40%,其中三年期的存款利率不升反降。

大額存單各期限利率漲跌不一

除了存款之外,根據融360數字科技研究院監測的數據,2023年11月銀行發行的大額存單各期限平均利率漲跌不一,其中3個月、1年、3年期平均利率環比下跌,6個月、2年、5年期平均利率環比上漲。

從各類銀行大額存單利率調整情況來看,11月份國有銀行各期限大額存單利率均未調整;股份制銀行3個月、6個月期平均利率環比持平,1~3年期平均利率均環比下降;城市商業銀行、農村金融機構不同期限平均利率漲跌不一,3年期利率均下降;外資銀行大額存單利率整體較為穩定,基本沒有調整。

對比各類銀行大額存單發行利率,城商行各期限平均利率均位居首位,股份制銀行3個月、6個月短期利率相對較高,農村金融機構1~3年期利率相對較高,外資銀行大額存單利率整體偏低,僅高于國有銀行,國有銀行利率則明顯低于其他銀行,各國有銀行的大額存單各期限利率均保持一致。

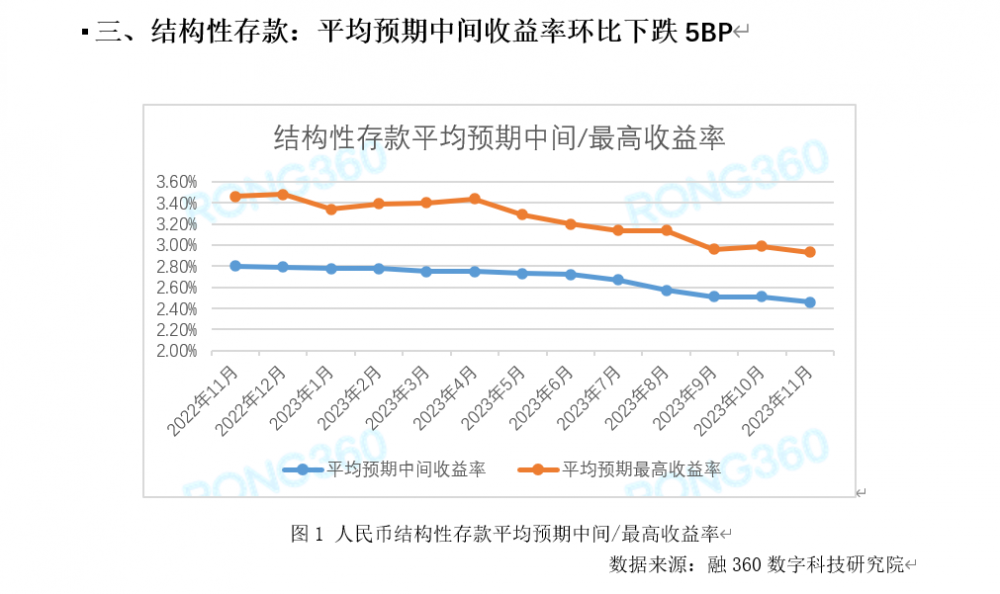

融360數字科技研究院監測了25家銀行的結構性存款數據,11月份共發行了995只人民幣結構性存款,平均期限為127天,較上個月增長3天;平均預期中間收益率為2.46%,環比下降5BP;平均預期最高收益率為2.93%,環比下降6BP。

從不同類型銀行來看,11月份國有銀行結構性存款平均期限為83天,平均預期最高收益率為2.83%,環比下降8BP;股份制銀行平均期限為141天,平均預期最高收益率為2.87%,環比下降3BP;城商行平均期限為121天,平均預期最高收益率為2.94%,環比下降20BP;外資銀行平均期限為270天,平均預期最高收益率為4.83%,環比上漲61BP。

11月中資銀行結構性存款收益率下調幅度相對較大,今年以來,國有銀行、股份制銀行、城商行結構性存款平均預期最高收益率分別下降51BP、58BP、34BP,股份制銀行下調幅度最大。結構性存款期限整體也有所縮短,11月平均期限相較去年末縮短了26天。

美元存款利率維持高位需關注匯率風險

今年以來,由于美聯儲持續加息,美元存款利率大幅上升,港元與美元掛鉤,港元存款利率也跟隨上調。目前美元存款利率仍然維持高位,美元存款以中短期居多,期限大多在3個月~1年之間,2年及以上期限相對較少,多家銀行1年期美元存款利率在5%以上,3個月期美元存款利率也多在4%以上。根據人民銀行數據,2023年1~9月活期、3個月以內大額美元存款加權平均利率分別為2.26%、4.50%,分別較上年12月上升1.06個和0.84個百分點。

隨著美聯儲加息進入尾聲,市場預測2024年美聯儲降息概率較大,屆時美元存款利率也會隨之回落。但從短期來看,美元存款利率仍將維持高位,投資者持有的美元存款利率是固定的,不會受市場變化影響。

投資者購買美元面臨的最大風險是匯率風險,如果人民幣兌美元匯率升值,則投資者購買美元存款的利率會打一定折扣,如果美元相對人民幣升值,則購買美元存款的實際利率會更高。今年2月份以來,人民幣兌美元匯率整體呈上升趨勢,11月中下旬以來略有下跌,投資者購買美元存款需要對未來匯率走勢有一定判斷,綜合評估收益情況。

根據人民銀行數據,11月末,人民幣存款余額284.18萬億元,同比增長10.2%,增速分別比上月末和上年同期低0.3個和1.3個百分點。前十一個月人民幣存款增加25.65萬億元,同比多增1301億元。11月份人民幣存款增加2.53萬億元,同比少增4273億元。其中,住戶存款增加9089億元,非金融企業存款增加2487億元,財政性存款減少3293億元,非銀行業金融機構存款增加1.57萬億元。

今年以來人民幣住戶存款規模保持較高增速,可見雖然今年存款利率持續下調,但居民存款熱情依然較高。由于長期存款利率優勢明顯,居民傾向于購買長期存款利率,近兩年經濟增長壓力較大,投資環境不景氣,股市持續低迷,理財產品凈值波動不穩,且投資者對凈值波動的理財產品接受程度不高,投資風格較為保守,這也是存款定期化、長期化的主要原因。雖然很多銀行零售存款利率下降,但零售存款成本卻不降反升。

從中長期來看,長期存款利率不斷下調,存款搬家現象或將加劇。