美東時間3月19日,美聯儲3月FOMC會議如期召開,并如市場預料的那樣宣布了維持聯邦基金利率不變,維持在4.25%~4.5%的消息。由于一切都符合預期,標普500與納斯達克也并未對停滯的降息進程有所表示,甚至還在當日沖高,以回應鮑威爾釋放出的鴿派信息。

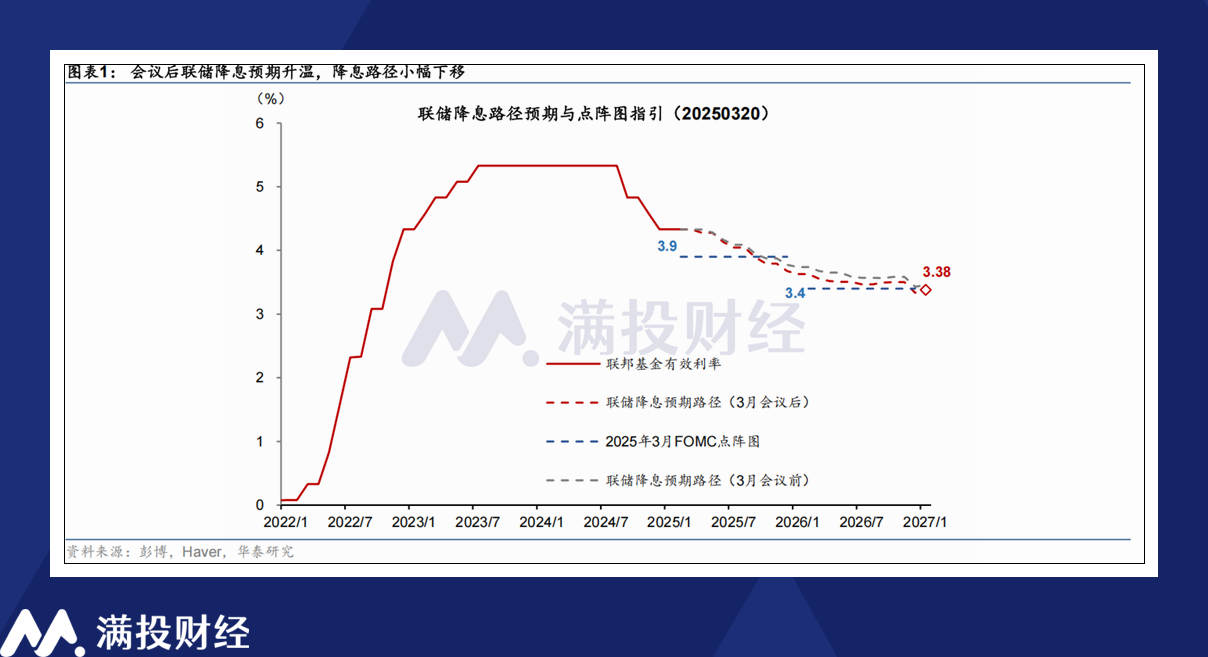

從鮑威爾會議中的言論以及會議后放出的點陣圖來看,美聯儲在試圖向市場傳達穩定的信號,即盡管特朗普的關稅政策會令美國經濟的不穩定性加重,但美聯儲既定的降息進程仍會如常推進,只是節奏上會有所調整。這也是鮑威爾在特朗普上臺前后堅持的表態,即美聯儲的方針不會因為總統的變更而動搖。

結合此前公布的經濟數據來看,3月議息會議其實是有些“雞肋”的,年內降息的關鍵節點依舊在6月。但鮑威爾在會議中的言論表態,依舊有值得分析與探討的部分。結合議息會議以及市場信息,來看看3月的降息議程透露了哪些有效信號?

1、重心從"抗通脹"到"穩增長"

回顧2025年開年至今的市場信息,當前美國經濟最大的變數就是特朗普政府飄忽不定的關稅政策,而這一變數甚至可能會導致美國經濟增速放緩,是美聯儲想要極力避免的。

就鮑威爾執掌美聯儲的風格而言,其在特定階段會為美聯儲定下一個明確的主線目標,并根據觀察經濟數據去完成。在2022年—2024年期間,鮑威爾設定的主線任務是“降通脹”,美聯儲便以2%的CPI目標為錨點持續執行加息。時至今日,美聯儲的主線任務,或許聚焦于美國的經濟增長,或者說保障美國經濟不陷入衰退這件事上。

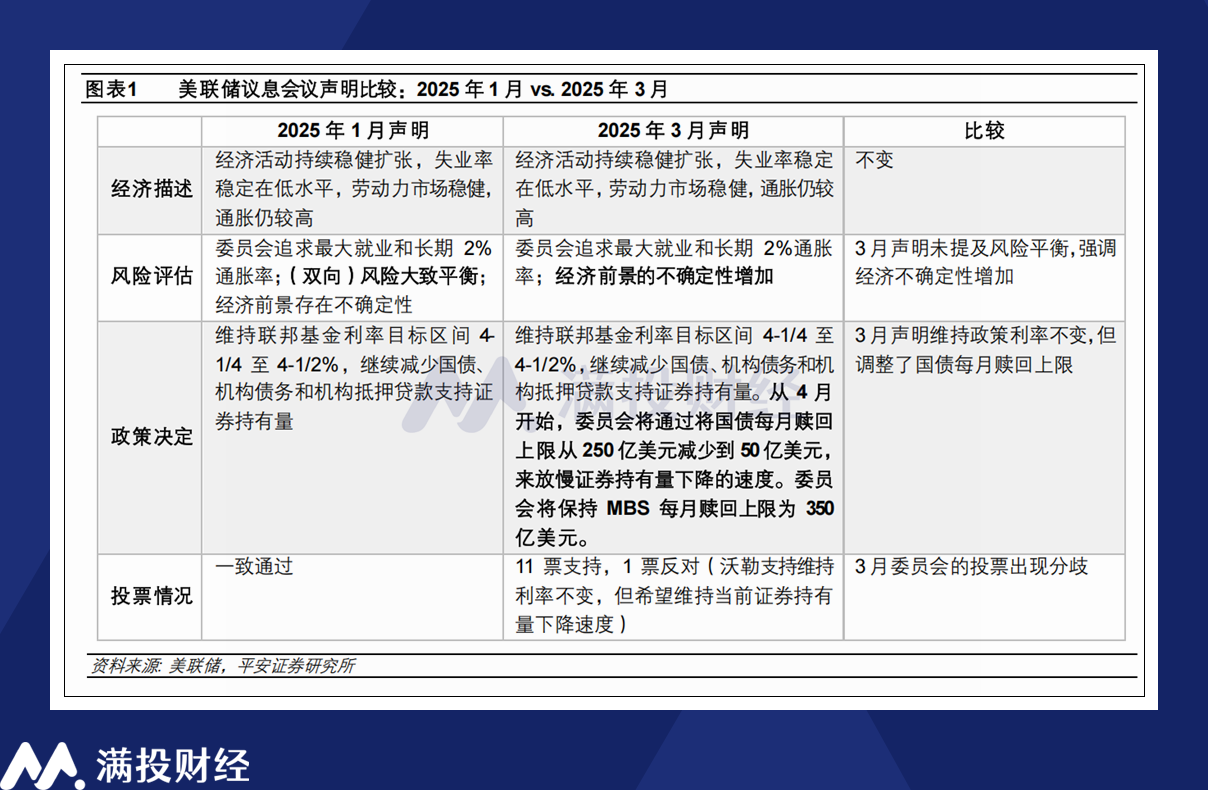

隨著通脹步入頑固且相對穩定的區間,當前美聯儲的核心目標已有所改變。在本次議息會議的講話中,鮑威爾刪除了有關“就業和通脹目標的風險大致平衡”的內容,并在回答記者提問時指出,“當前美聯儲已經過了需要特別強調風險平衡的階段”。面對關稅對通脹影響的提問,他提出‘關稅通脹臨時論’,市場視其為鴿派立場。

與之對應的,鮑威爾在“經濟放緩”的問題上花了更多的時間,更多地傳遞“經濟增速穩定”的表態。對于1-2月的經濟讀數,鮑威爾表示其硬數據(hard data)相當可靠,消費支出雖略有放緩,但仍保持穩健態勢,經濟增長預期可能放緩,但硬數據總體上仍呈現穩健圖景。從表態看,美聯儲或許在刻意樂觀看待經濟前景以打消市場疑慮。但另一方面來說,也反映當前美聯儲相較于通脹,更在乎美國的經濟增長情況。

美聯儲放緩縮表的超預期舉措,則一定程度上驗證了上述觀點。在美國1-2月通脹預測上修、通脹風險增大的背景下,美聯儲依然選擇于4月1日起放緩縮表、放緩國債的減持速度。通過減少國債市場供給、壓降美債收益率,對于經濟和股市有積極作用,客觀上部分發揮了降息的功能,這或許也是鮑威爾能夠選擇“觀望”的底氣。

2、關稅政策懸而未決:市場最大不確定性變量

就本次FOMC會議而言,市場在較早的階段就已給出“暫停降息”的一致預期。究其原因,是根據特朗普的備忘錄,其政府計劃在4月2日討論有關對等關稅的政策執行。甚至于1-2月的經濟讀數,也存在一部分擔憂關稅影響而產生的“防御性波動”。關稅政策尚未落地,美聯儲的預期自然也只能是“不確定”。

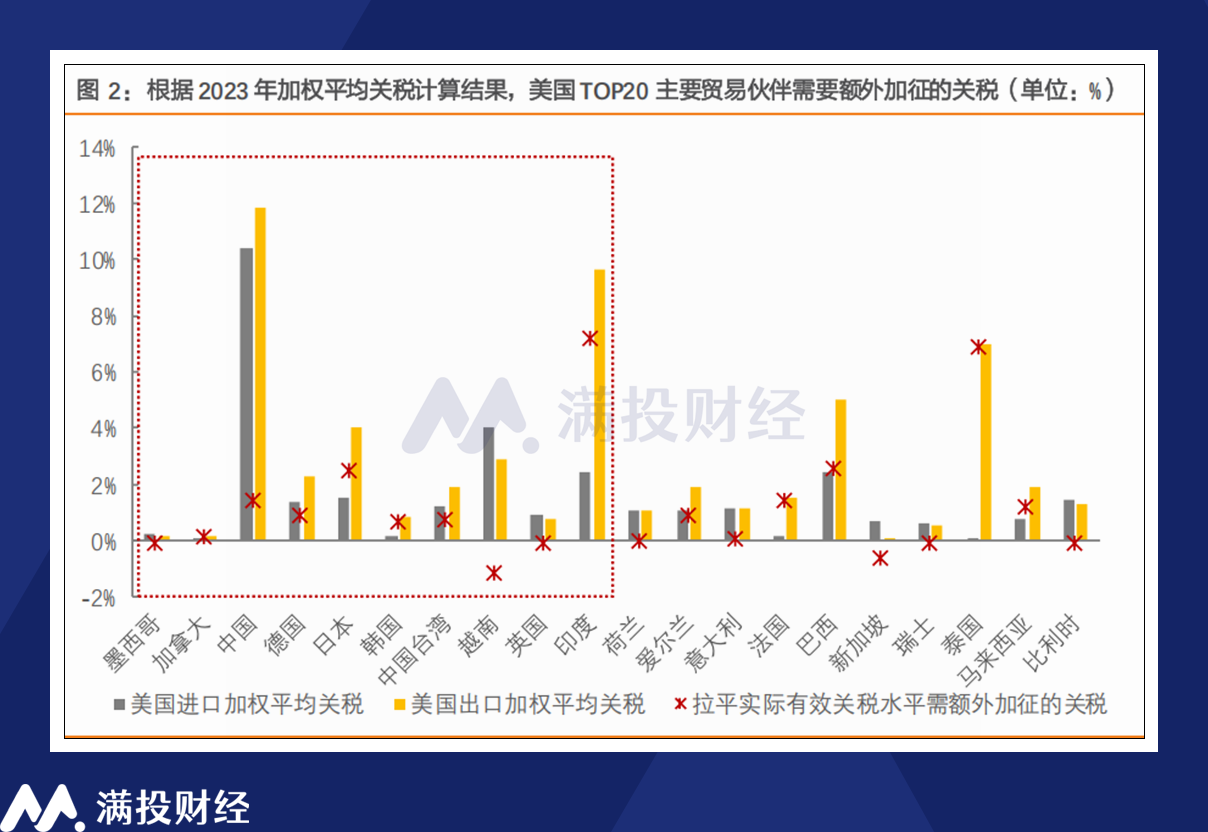

相較于特朗普對中國、對墨西哥和加拿大實施的產業限制關稅,其即將討論的對等關稅政策影響面更廣,其標志著美國貿易政策的重大轉變。若實際落地,包括歐盟、韓國、日本、印度在內的多個國家都可能面臨較高的關稅壓力。然而,從特朗普以往的行為模式來看,他常利用政策籌碼進行關稅威脅,再通過談判實現其真實意圖,這也意味著關稅的落地充滿了不確定性。

從本次會議給出的經濟預期來看,美聯儲已經設想了一定的經濟衰退風險。美聯儲將2025年第四季度的實際GDP同比增速預測下調0.4個百分點至1.7%,同時將PCE和核心PCE的同比增速預測分別上調0.2個百分點和0.3個百分點至2.7%和2.8%。但鮑威爾同時強調,美聯儲將密切關注關稅對經濟趨勢的影響,特別是其對關鍵經濟指標(硬數據)的潛在影響。

從鮑威爾執掌美聯儲的履歷來看,“等待”是其善用的手段。鮑威爾在記者會上表示,美聯儲無需急于調整政策立場,等待的成本很低,并不急于在5月降息。考慮到數據驗證的時效性與樣本數量,美聯儲的首次降息也有可能會晚于6月,而是在7月或者9月再執行。但倘若特朗普的關稅政策“立竿見影”,僅4-5月份的數據便擊穿美聯儲的防線,那么下半年的降息進程上便有可能出現“補降”,使全年的降息幅度超過50BP。

需要指出的是,特朗普的關稅政策對經濟增速與通脹均有沖擊,而當前的美聯儲或許在通脹部分的預估會有所不足。由于短期通脹預期也會影響居民和企業行為,引發通脹的螺旋上升。按鮑威爾在本次新聞發布會所表述的“只看長期通脹預測”可能會產生錯誤的判斷。若通脹超預期上行,那么美聯儲在年中將要面對控通脹和穩經濟的艱難選擇,屆時或使市場的不確定性進一步提升。

3、鴿派表態下的各類資產機會分析

就美股市場而言,可以看出本次鮑威爾的發言和思路在有意地穩定美股市場。“關稅通脹臨時論”的核心,便是減少市場對關稅政策的擔心,安撫市場情緒,促使美股市場的風險偏好有所修復。從截至本周的市場表現來看,鮑威爾的發言還是起到了積極作用,不少前期跌幅較大的美股標的在議息會議后有了明顯的反彈。

需要注意的是,鮑威爾在新聞發布會上明確指出,美聯儲不會對任何市場的合理水平發表意見,而是從宏觀角度關注經濟數據的變化;金融市場的變化會對經濟活動產生影響,但這種影響需要是實質性、持續性的,且持續時間足夠長,才會引起美聯儲的重點關注。鮑威爾自然不樂見股市下行,但在具體的政策決策上,股市并沒有顯著的影響力。

從美聯儲角度出發,當前階段美國的經濟不陷入衰退是最重要的任務指標,次要目標便是維持通脹不出現較大幅度的偏離,朝著既定的2%進展。在此背景下,即使不執行降息,對美聯儲來說或許也能接受,正如2023年至2024年間的利率停滯期那樣。而在此背景下,美股面臨業績壓力,風險偏好受抑,加之估值本就偏高,這些因素共同抑制了股價上行。

就其他資產而言,在俄烏沖突仍在持續的背景下,油價依舊是受到打壓的資產,同時特朗普政府對化石能源的追捧,注定需要建立在原油價格走低的前提上。黃金資產則在地緣政治沖突加劇,央行購金重啟、全球貨幣波動加劇的背景下,有望維持走強的趨勢,繼續向3000美元/盎司的上方沖擊。